2024-10-31 09:19

In der Industrie2024年10月31日全球市场分析

近期市况:

汇市方面,美元指数在数据公布后呈先涨后跌之势,收于103.96;在美国债券市场,10年期和2年期国债收益率曲线恢复上行,分别录得4.29%和4.18%。

非美货币方面,欧元兑美元随着欧元区GDP表现良好而延续反弹,至1.0856;英镑兑美元回调下挫,收于1.2962;美元兑日元持稳于3个月高位,报153.35;澳元、纽元兑美元小幅反弹,分别收于0.6571和0.5974;美元兑加元续创8月5日以来新高后回调至1.39;美元兑瑞郎保持在8月16日以来高位区间,报0.8662。

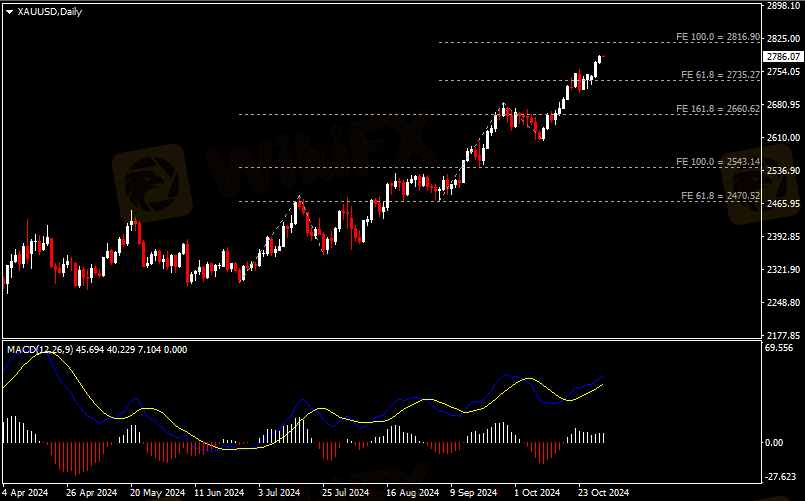

在贵金属市场,现货黄金连续第二日创下历史新高(2789.89美元);现货白银则失守34美元关口,报33.75美元/盎司。

美国库存意外下滑以及有关欧佩克+可能推迟石油增产计划的消息提振了油市。美原油收复周内颓势,至68.96美元/桶。

近期关键事件:

美国小非农表现靓丽,美元盘后仍承压走低。

澳大利亚第三季度CPI同比放缓至3.5年以来低位,报2.8%,市场预期和前值分别为2.9%和3.8%;环比上季,该数据亦从1.0%放缓至0.2%,创2020年第二季度以来新低。经加权后CPI同比从上月的2.7%放缓至2.1%,为连续第四个月疲软。报告显示,随着电力和燃料价格因能源法案救济基金回扣的持续影响而下降,商品通胀大幅放缓至1.4%(此前3.2%);服务通胀则保持在高位,为4.6%(此前4.5%)。总体来看,澳大利亚通胀已回落到央行2%至3%的目标,然而,鉴于服务业通胀粘性犹存,市场参与者基本预计澳洲联储在明年之前不会降息。

另一方面,美国“小非农”——ADP就业人数在10月录得23.3万人,创去年7月以来最高,远超市场预期11.4万人,前值亦上修1.6万人至15.9万人。报告显示,服务生产部门新增了21.1万人,其中教育/医疗服务新增人数最多,达5.3万人;贸易/运输/公用事业新增5.1万人;休闲/酒店新增3.7万人;专业/商业服务新增3.1万人;信息行业新增0.7万人。此外,建筑业新增3.7万人、采矿业新增0.4万人,而制造业则减少了-0.4万人。简而言之,报告显示了美国就业增长依然强劲,且丝毫未受到早前飓风恢复的影响。

与此同时,美国第三季度实际GDP年化季率初值录得2.8%,低于市场预期和前值的3.0%。在核心PCE物价指数环比放缓至2.2%(此前2.8%)后,实际个人消费支出环比增长了3.7%,创去年第一季度以来新高;政府支出亦增长了5.0%,远高于前值3.1%;贸易逆差有所收窄,出口与进口分别为8.9%(此前1%)和11.2%(此前7.6%);固定与住宅投资则表现不甚理想,分别为1.3%(此前2.3%)和下滑-4.0%(此前0.2%)。数据公布后,美元指数承压下挫,截至收盘,报103.96。

主要品种走势分析:

美元指数

日线图显示美元指数回调下挫,当前仍收于103.60支撑。从MACD来看,快慢线逐渐收窄,白色动能柱收缩殆尽。指数走势基本和动能柱的变化一致。

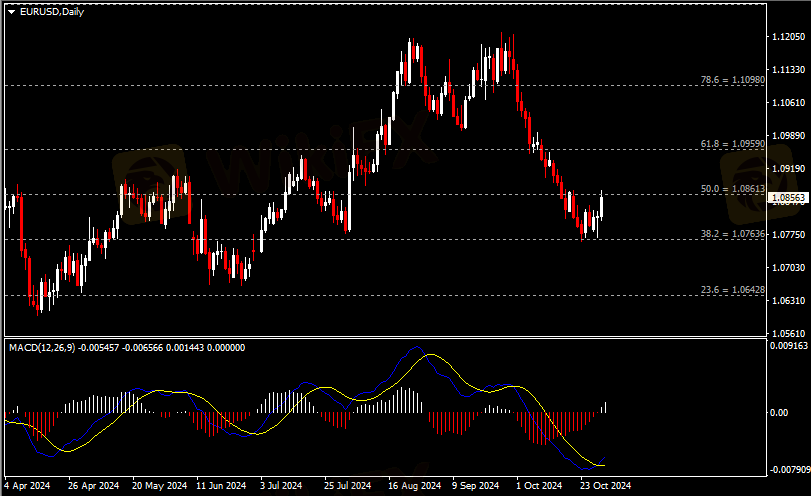

欧元兑美元

日线图显示欧元兑美元震荡上涨,当前测试1.0860阻力。从MACD来看,快慢线金叉依旧,白色动能柱温和放量。汇价走势基本和动能柱的变化一致。

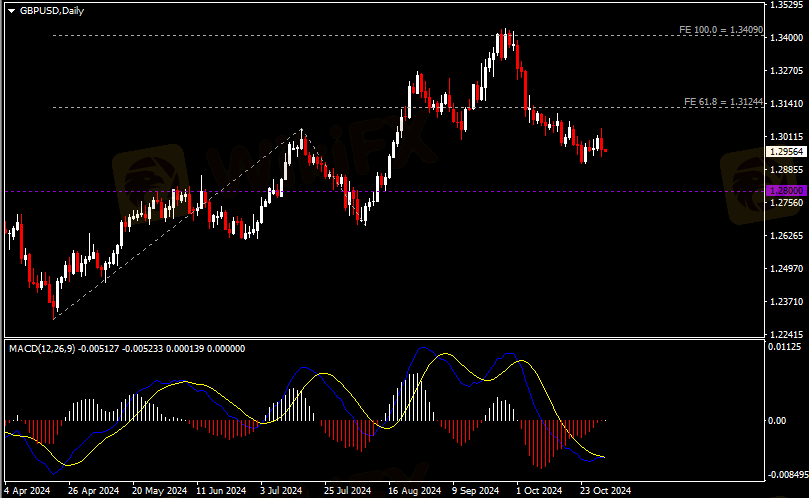

英镑兑美元

日线图显示英镑兑美元回调下跌,当前承压于1.3120阻力。从MACD来看,快慢线金叉依旧,红色动能柱收缩殆尽。汇价走势和动能柱的变化呈分歧。

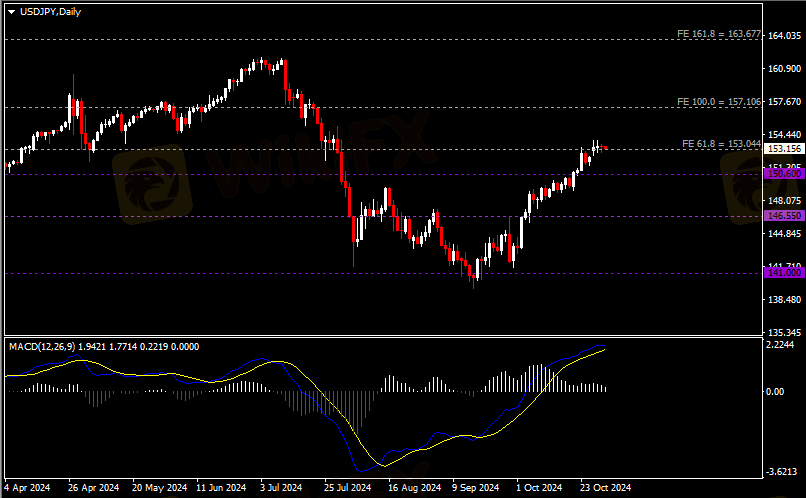

美元兑日元

日线图显示美元兑日元波幅有限,当前持续测试153关键阻力。从MACD来看,快慢线略呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

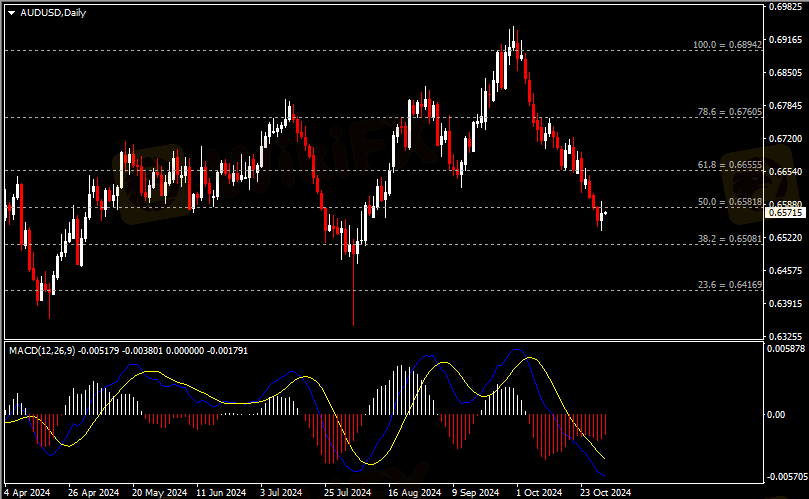

澳元兑美元

日线图显示澳元兑美元低位反弹,当前回测0.6580阻力。从MACD来看,快慢线向下运行,红色动能柱则温和收缩。汇价走势基本和动能柱的变化一致。

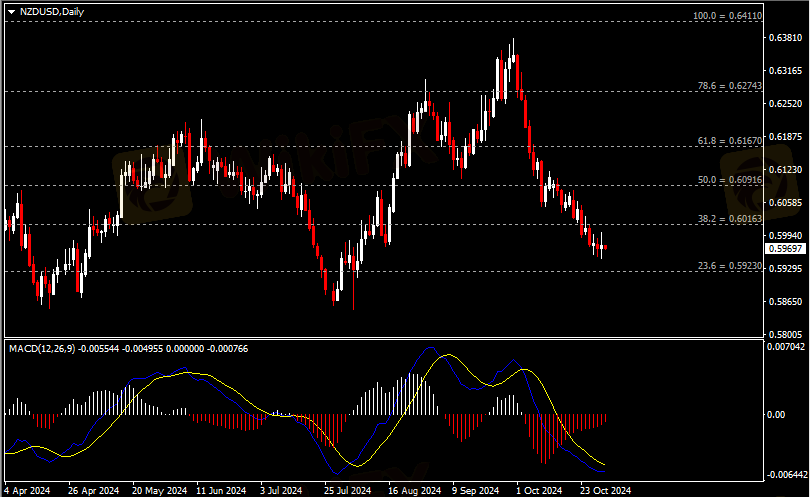

纽元兑美元

日线图显示纽元兑美元小幅反弹,当前仍承压于0.6020阻力。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

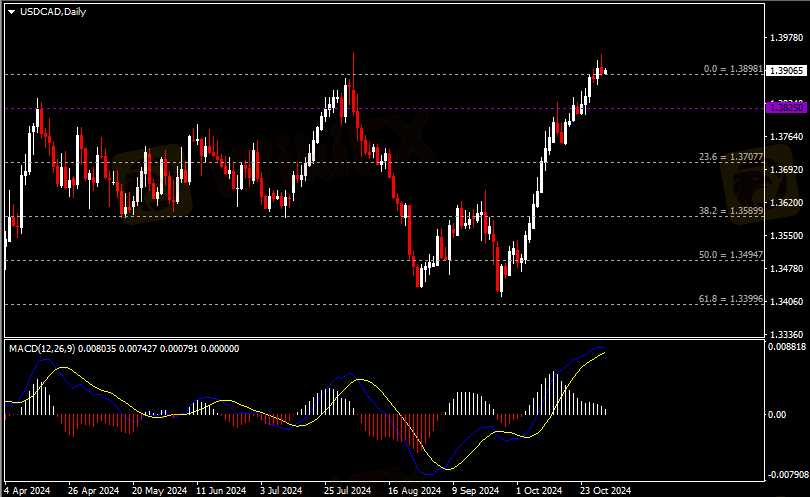

美元兑加元

日线图显示美元兑加元先涨后跌,当前回测1.39关键支撑。从MACD来看,快慢线逐渐收窄,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

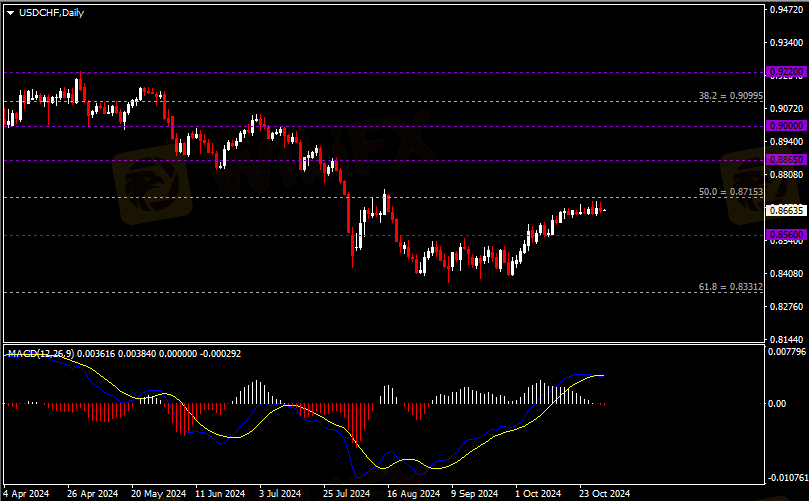

美元兑瑞郎

日线图显示美元兑瑞郎保持区间震荡,当前承压于0.8715阻力。从MACD来看,快慢线死叉依旧,红色动能柱温和增量。汇价走势基本和动能柱的变化一致。

黄金

日线图显示金价震荡上行,当前企稳于2735支撑。从MACD来看,快慢线向上运行,白色动能柱呈平行。金价走势和动能柱的变化呈分歧。

白银

日线图显示银价承压回落,当前仍收于32.90支撑。从MACD来看,快慢线欲形成死叉,白色动能柱温和收缩。银价走势基本和动能柱的变化一致。

美原油

日线图显示油价反弹上行,当前企稳于66.75支撑。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。油价走势基本和动能柱的变化一致。

日内重点事件:

1.日本央行公布利率决议和前景展望报告;植田和男行长发表讲话。

北京时间11:00,日本央行将公布至10月31日利率决定,而植田和男行长将于北京时间14:30召开货币政策新闻发布会。据彭博援引知情人士消息,日本央行官员认为物价大幅超出央行季度预测的风险很小,因此“无需迅速采取行动”,而植田和男行长早前也强调了“有必花时间审视美国经济的不确定性和市场波动带来的影响”——这意味着该央行将大概率在本次的会议中维持利率不变在0.25%。

日内经济数据:

时间 (GMT+8) 关键数据

11:00 日本至10月31日央行目标利率

15:45 法国10月CPI月率及年率终值

18:00 欧元区10月CPI月率及年率初值

欧元区9月失业率

20:30 加拿大8月GDP月率及年率

美国至10月26日当周初请失业金人数(万人)

美国9月核心PCE物价指数月率及年率

美国9月个人支出月率

美国第三季度劳工成本指数季率

21:45 美国10月芝加哥PMI

09:45(周五) 中国10月财新制造业PMI

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

Gefällt 0

FX4167482482

Trader

Aktueller Inhalt

In der Industrie

Event-A comment a day,Keep rewards worthy up to$27

In der Industrie

Nigeria Event Giveaway-Win₦5000 Mobilephone Credit

In der Industrie

Nigeria Event Giveaway-Win ₦2500 MobilePhoneCredit

In der Industrie

South Africa Event-Come&Win 240ZAR Phone Credit

In der Industrie

Nigeria Event-Discuss Forex&Win2500NGN PhoneCredit

In der Industrie

[Nigeria Event]Discuss&win 2500 Naira Phone Credit

Kategorie

Plattform

Ausstellung

IB

Rekrutierung

EA

In der Industrie

Markt

Index

2024年10月31日全球市场分析

Malaysia | 2024-10-31 09:19

Malaysia | 2024-10-31 09:19近期市况:

汇市方面,美元指数在数据公布后呈先涨后跌之势,收于103.96;在美国债券市场,10年期和2年期国债收益率曲线恢复上行,分别录得4.29%和4.18%。

非美货币方面,欧元兑美元随着欧元区GDP表现良好而延续反弹,至1.0856;英镑兑美元回调下挫,收于1.2962;美元兑日元持稳于3个月高位,报153.35;澳元、纽元兑美元小幅反弹,分别收于0.6571和0.5974;美元兑加元续创8月5日以来新高后回调至1.39;美元兑瑞郎保持在8月16日以来高位区间,报0.8662。

在贵金属市场,现货黄金连续第二日创下历史新高(2789.89美元);现货白银则失守34美元关口,报33.75美元/盎司。

美国库存意外下滑以及有关欧佩克+可能推迟石油增产计划的消息提振了油市。美原油收复周内颓势,至68.96美元/桶。

近期关键事件:

美国小非农表现靓丽,美元盘后仍承压走低。

澳大利亚第三季度CPI同比放缓至3.5年以来低位,报2.8%,市场预期和前值分别为2.9%和3.8%;环比上季,该数据亦从1.0%放缓至0.2%,创2020年第二季度以来新低。经加权后CPI同比从上月的2.7%放缓至2.1%,为连续第四个月疲软。报告显示,随着电力和燃料价格因能源法案救济基金回扣的持续影响而下降,商品通胀大幅放缓至1.4%(此前3.2%);服务通胀则保持在高位,为4.6%(此前4.5%)。总体来看,澳大利亚通胀已回落到央行2%至3%的目标,然而,鉴于服务业通胀粘性犹存,市场参与者基本预计澳洲联储在明年之前不会降息。

另一方面,美国“小非农”——ADP就业人数在10月录得23.3万人,创去年7月以来最高,远超市场预期11.4万人,前值亦上修1.6万人至15.9万人。报告显示,服务生产部门新增了21.1万人,其中教育/医疗服务新增人数最多,达5.3万人;贸易/运输/公用事业新增5.1万人;休闲/酒店新增3.7万人;专业/商业服务新增3.1万人;信息行业新增0.7万人。此外,建筑业新增3.7万人、采矿业新增0.4万人,而制造业则减少了-0.4万人。简而言之,报告显示了美国就业增长依然强劲,且丝毫未受到早前飓风恢复的影响。

与此同时,美国第三季度实际GDP年化季率初值录得2.8%,低于市场预期和前值的3.0%。在核心PCE物价指数环比放缓至2.2%(此前2.8%)后,实际个人消费支出环比增长了3.7%,创去年第一季度以来新高;政府支出亦增长了5.0%,远高于前值3.1%;贸易逆差有所收窄,出口与进口分别为8.9%(此前1%)和11.2%(此前7.6%);固定与住宅投资则表现不甚理想,分别为1.3%(此前2.3%)和下滑-4.0%(此前0.2%)。数据公布后,美元指数承压下挫,截至收盘,报103.96。

主要品种走势分析:

美元指数

日线图显示美元指数回调下挫,当前仍收于103.60支撑。从MACD来看,快慢线逐渐收窄,白色动能柱收缩殆尽。指数走势基本和动能柱的变化一致。

欧元兑美元

日线图显示欧元兑美元震荡上涨,当前测试1.0860阻力。从MACD来看,快慢线金叉依旧,白色动能柱温和放量。汇价走势基本和动能柱的变化一致。

英镑兑美元

日线图显示英镑兑美元回调下跌,当前承压于1.3120阻力。从MACD来看,快慢线金叉依旧,红色动能柱收缩殆尽。汇价走势和动能柱的变化呈分歧。

美元兑日元

日线图显示美元兑日元波幅有限,当前持续测试153关键阻力。从MACD来看,快慢线略呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

澳元兑美元

日线图显示澳元兑美元低位反弹,当前回测0.6580阻力。从MACD来看,快慢线向下运行,红色动能柱则温和收缩。汇价走势基本和动能柱的变化一致。

纽元兑美元

日线图显示纽元兑美元小幅反弹,当前仍承压于0.6020阻力。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

美元兑加元

日线图显示美元兑加元先涨后跌,当前回测1.39关键支撑。从MACD来看,快慢线逐渐收窄,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

美元兑瑞郎

日线图显示美元兑瑞郎保持区间震荡,当前承压于0.8715阻力。从MACD来看,快慢线死叉依旧,红色动能柱温和增量。汇价走势基本和动能柱的变化一致。

黄金

日线图显示金价震荡上行,当前企稳于2735支撑。从MACD来看,快慢线向上运行,白色动能柱呈平行。金价走势和动能柱的变化呈分歧。

白银

日线图显示银价承压回落,当前仍收于32.90支撑。从MACD来看,快慢线欲形成死叉,白色动能柱温和收缩。银价走势基本和动能柱的变化一致。

美原油

日线图显示油价反弹上行,当前企稳于66.75支撑。从MACD来看,快慢线呈拐向,红色动能柱温和收缩。油价走势基本和动能柱的变化一致。

日内重点事件:

1.日本央行公布利率决议和前景展望报告;植田和男行长发表讲话。

北京时间11:00,日本央行将公布至10月31日利率决定,而植田和男行长将于北京时间14:30召开货币政策新闻发布会。据彭博援引知情人士消息,日本央行官员认为物价大幅超出央行季度预测的风险很小,因此“无需迅速采取行动”,而植田和男行长早前也强调了“有必花时间审视美国经济的不确定性和市场波动带来的影响”——这意味着该央行将大概率在本次的会议中维持利率不变在0.25%。

日内经济数据:

时间 (GMT+8) 关键数据

11:00 日本至10月31日央行目标利率

15:45 法国10月CPI月率及年率终值

18:00 欧元区10月CPI月率及年率初值

欧元区9月失业率

20:30 加拿大8月GDP月率及年率

美国至10月26日当周初请失业金人数(万人)

美国9月核心PCE物价指数月率及年率

美国9月个人支出月率

美国第三季度劳工成本指数季率

21:45 美国10月芝加哥PMI

09:45(周五) 中国10月财新制造业PMI

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

Gefällt 0

Ich möchte auch kommentieren

Einreichen

0Kommentare

Es gibt noch keinen Kommentar. Mach den ersten

Einreichen

Es gibt noch keinen Kommentar. Mach den ersten