2024-10-02 09:45

Отраслевой2024年10月2日全球市场分析

近期市况:

汇市方面,美元指数延续反弹,报100.90;在美国债券市场,10年期和2年期国债收益率曲线震荡走低,分别录得3.74%和3.61%。

非美货币方面,欧元兑美元创9月12日以来新低,报1.1064;英镑兑美元脱离2022年2月以来高位,至1.3280;美元兑日元持稳于143.54;澳元、纽元兑美元分别从去年2月和7月以来高位回落,收于0.6879和0.6279;美元兑加元回调下挫,报1.3491;美元兑瑞郎保持区间震荡,收于0.8462。

中东地缘政治紧张局势提振了贵金属市场。现货黄金恢复反弹至2663美元/盎司;现货白银亦收涨于31.39美元/盎司。

油市方面亦受到地缘紧张局势恶化的提振。美原油强势反弹逾6.5%,报70.62美元/桶。

近期关键事件:

欧洲制造业PMI萎靡,欧央行10月不降息?

隔夜,欧洲9月制造业PMI略有回升:欧元区、德国及法国终值分别录得45.0(市场预期和前值为44.8)、40.6(市场预期和前值为40.6)以及44.6(市场预期和前值为44.0)。无论如何,欧元区与德国制造业已陷入萎缩长达27个月,而法国制造业则陷入萎缩长达20个月。总体来看,欧元区制造业PMI当前的水平仍是今年以来的最低读数。报告显示,欧元区生产萎缩创下今年迄今最大幅度;新订单下降幅度创去年12月以来最大;投入成本自5月以来首次下降;另外,不包括此前受大流行影响的月份,裁员是2012年10月以来最显著的一次。

此外,欧元区9月CPI年率初值降至2021年4月以来的最低水平,报1.8%,市场预期和前值分别为1.9%和2.2%。这是该数据自2021年4月以来首次低于2%(欧洲央行的目标水平)。其核心CPI亦同比从2.8%放缓至2.7%(创2022年1月以来最低增速),环比则从0.3%放缓至0.1%。报告显示,能源价格下跌幅度进一步扩大,录得-6%(此前-3%);服务业通胀从4.1%略放缓至4%;食品、酒精和烟草价格略有上涨,即2.4%(此前2.3%)。上月,欧洲央行宣布降息25个基点,为今年第二次下调利率,并且下调今年经济增长预期至0.8%(此前0.9%),因为“未来几个季度内需的贡献将减弱”。目前,市场定价欧洲央行将在10月的会议上按兵不动的可能性约为70%。

美盘交易时段,美国8月JOLTs职位空缺回升至804万人,超出市场预期767.0万人和前值767.3万人。7月,该数据一度跌至3.5年以来的最低水平。因此,随着最新读数的回升,这可能表明第三季度劳动力需求降温仍具有一定的韧性。另外,美国9月ISM制造业PMI保持不变在47.2,市场预期为47.5。子数据显示,产出指数上涨至49.8(此前44.8),而新订单指数亦小幅增长至46.1(此前44.6);其它录得下滑的指标包括物价支付指数(48.3,此前54.0)、就业指数(43.9,此前46.0)以及库存指数(43.9,此前50.3)。最后,9月标普全球制造业PMI终值从47.0略改善至47.3。美元指数在数据公布后继续反弹,收于100.90。

主要品种走势分析:

美元指数

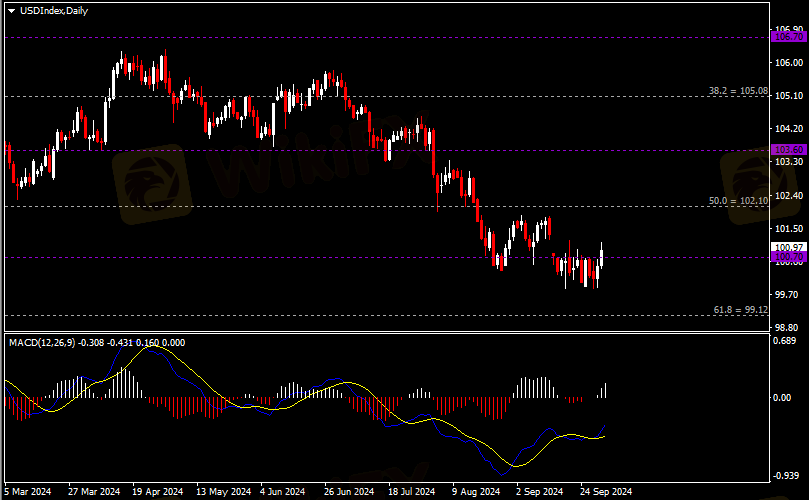

日线图显示美元指数反弹上行,当前收于前高100.70。从MACD来看,快慢线拐向上行,白色动能柱温和放量。指数走势基本和动能柱的变化一致。

欧元兑美元

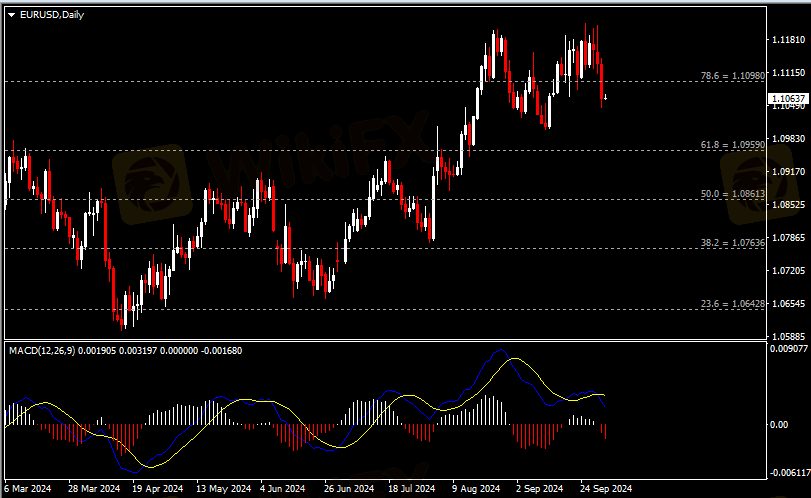

日线图显示欧元兑美元强势下挫,当前收于前低1.11。从MACD来看,快慢线拐向下行,红色动能柱温和放量。汇价走势基本和动能柱的变化一致。

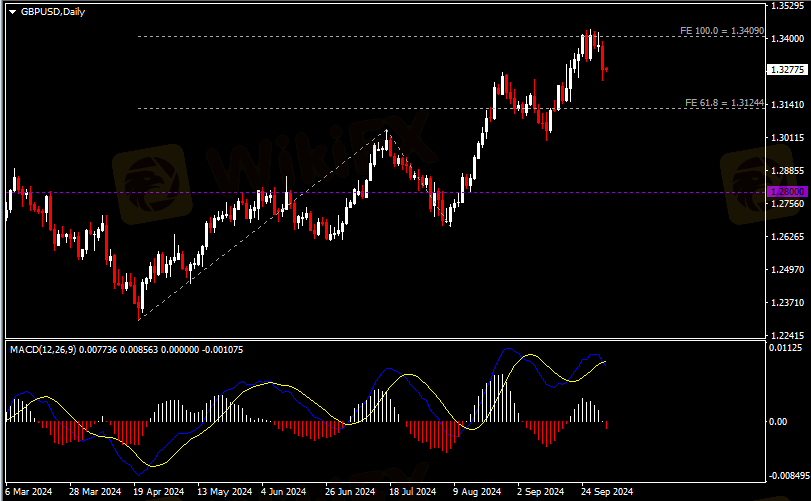

英镑兑美元

日线图显示英镑兑美元震荡走弱,当前承压于1.34关键阻力。从MACD来看,快慢线形成死叉,白色动能柱收缩殆尽。汇价走势基本和动能柱的变化一致。

美元兑日元

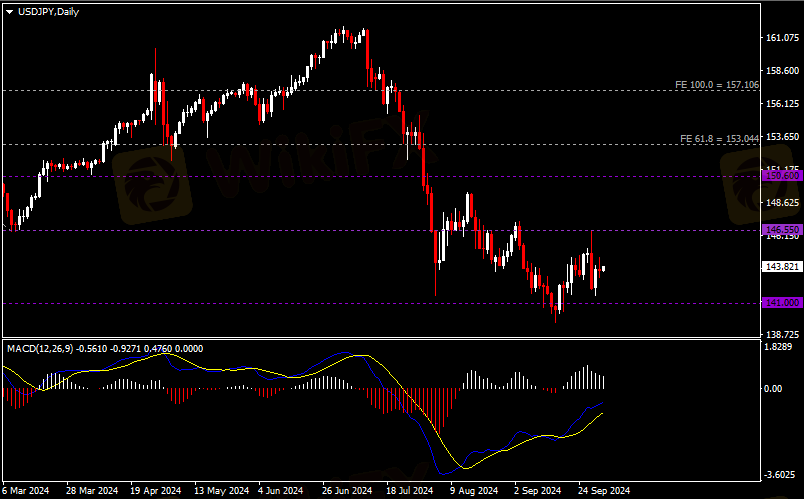

日线图显示美元兑日元波幅有限,当前承压于146.50阻力。从MACD来看,快慢线向上运行,白色动能柱则温和收缩。汇价走势基本和动能柱的变化一致。

澳元兑美元

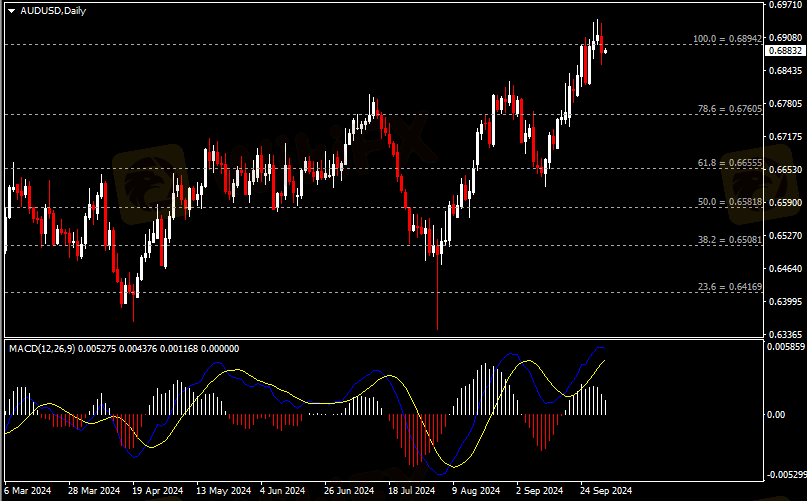

日线图显示澳元兑美元高位回调,当前承压于0.69关键阻力。从MACD来看,快慢线呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

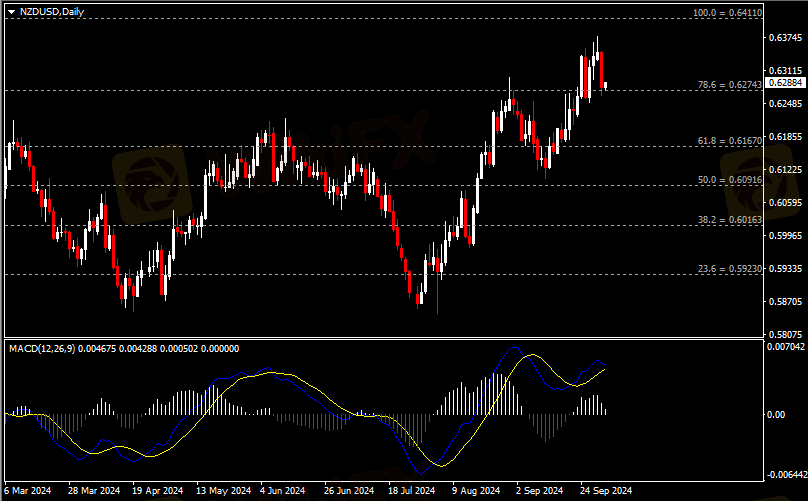

纽元兑美元

日线图显示纽元兑美元遭遇空头抛售,当前回测0.6270支撑。从MACD来看,快慢线呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

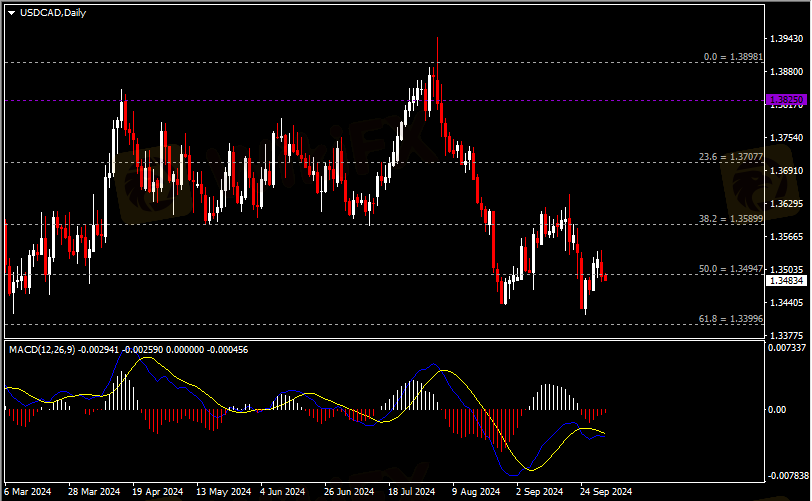

美元兑加元

日线图显示美元兑加元回调下挫,当前测试1.35关键支撑。从MACD来看,快慢线略拐向下行,红色动能柱则温和收缩。汇价走势和动能柱的变化呈分歧。

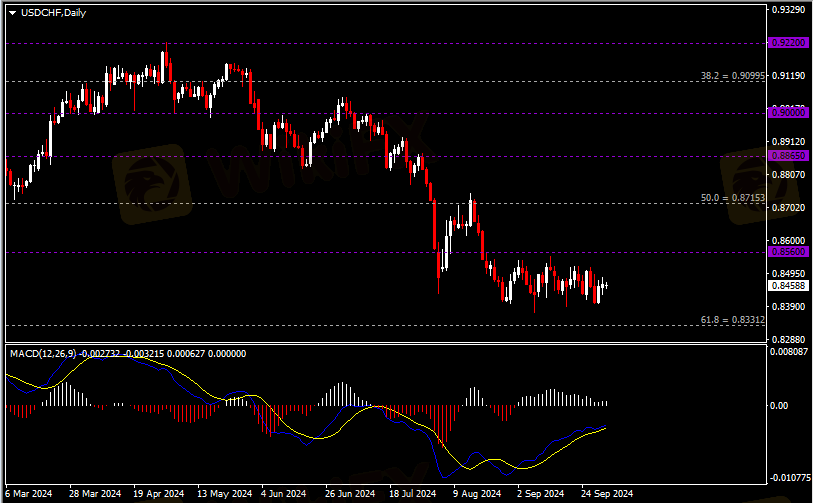

美元兑瑞郎

日线图显示美元兑瑞郎保持区间震荡,当前仍承压于0.8560阻力。从MACD来看,快慢线向上运行,白色动能柱持续收缩。汇价走势和动能柱的变化呈分歧。

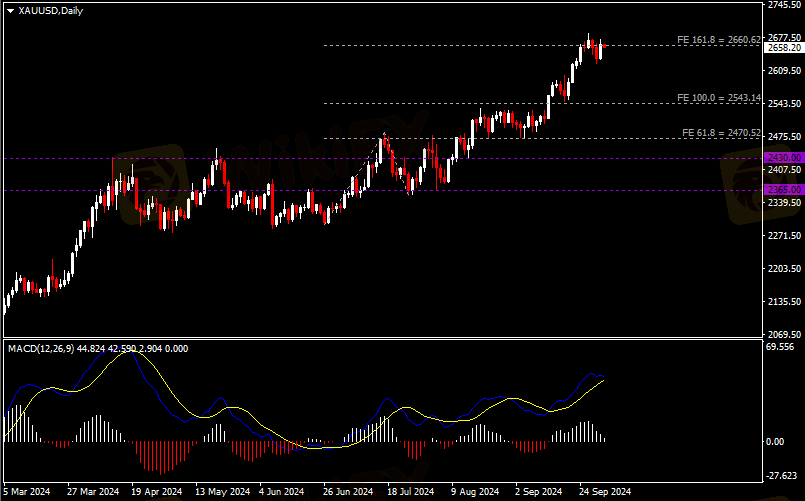

黄金

日线图显示金价恢复反弹,当前测试2660阻力。从MACD来看,快慢线逐渐收窄,白色动能柱温和收缩。金价走势和动能柱的变化呈分歧。

假日市场休市:中国国庆节

沪深及北交所、国内期货交易所休市;中国香港交易所南、北向交易关闭。

日内重点事件:

1.美联储理事鲍曼发表讲话。

北京时间23:00,美联储理事鲍曼将发表讲话。鲍曼是唯一一名在美联储9月会议上投下反对票的理事。她认为通胀上行风险犹存,且劳动力市场未出现显著的疲软,因此她的立场更倾向谨慎,仅支持央行降息25个基点。

2.欧佩克与非欧佩克产油国部长级监督委员会举行会议。

欧佩克将与非欧佩克产油国部长级监督委员会举行会议,具体时间待定。欧佩克于上周的报告中指出,随着印度、非洲与中东地区的经济增长将带动需求,加上转向清洁能源的速度没有预期的那么快,该组织上调了对全球中长期石油需求的预测。该组织预计,至2045年,全球石油需求将达到1.189亿桶/日,较去年预期高出约290万桶/日。

日内经济数据:

时间 (GMT+8) 关键数据

17:00 欧元区8月失业率

20:15 美国9月ADP就业人数(万人)

22:30 美国至9月27日当周EIA原油库存(万桶)

美国至9月27日当周EIA俄克拉荷马州库欣原油库存(万桶)

美国至9月27日当周EIA战略石油储备库存(万桶)

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

Нравится 0

FX4167482482

โบรกเกอร์

Популярные обсуждения

Технический показатель

Розыгрыш Xiaomi Redmi Note 9 и 20-и VIP-подписок

Технический показатель

ВЫСКАЗЫВАНИЯ БАЙДЕНА ДАВЯТ НА ВАЛЮТЫ РАЗВИВАЮЩИХСЯ СТРАН

Технический показатель

Европа заключила совместный контракт на поставку ремдесивира для лечения COVID-19...

Анализ котировок

Китай: Индекс деловой актив. в сф. услуг Caixin PMI, Сентябрь, 54,8 п.

Технический показатель

Индия: Решение Резерв. Банка Индии по проц. ставке, 4%, ожидалось 4%...

Технический показатель

События предстоящего дня: "АЛРОСА" опубликует результаты продаж за сентябрь...

Классификация рынка

Платфоома

Выставка

Агент

Вакансии

EA

Отраслевой

Котировки

Показатель

2024年10月2日全球市场分析

Малайзия | 2024-10-02 09:45

Малайзия | 2024-10-02 09:45近期市况:

汇市方面,美元指数延续反弹,报100.90;在美国债券市场,10年期和2年期国债收益率曲线震荡走低,分别录得3.74%和3.61%。

非美货币方面,欧元兑美元创9月12日以来新低,报1.1064;英镑兑美元脱离2022年2月以来高位,至1.3280;美元兑日元持稳于143.54;澳元、纽元兑美元分别从去年2月和7月以来高位回落,收于0.6879和0.6279;美元兑加元回调下挫,报1.3491;美元兑瑞郎保持区间震荡,收于0.8462。

中东地缘政治紧张局势提振了贵金属市场。现货黄金恢复反弹至2663美元/盎司;现货白银亦收涨于31.39美元/盎司。

油市方面亦受到地缘紧张局势恶化的提振。美原油强势反弹逾6.5%,报70.62美元/桶。

近期关键事件:

欧洲制造业PMI萎靡,欧央行10月不降息?

隔夜,欧洲9月制造业PMI略有回升:欧元区、德国及法国终值分别录得45.0(市场预期和前值为44.8)、40.6(市场预期和前值为40.6)以及44.6(市场预期和前值为44.0)。无论如何,欧元区与德国制造业已陷入萎缩长达27个月,而法国制造业则陷入萎缩长达20个月。总体来看,欧元区制造业PMI当前的水平仍是今年以来的最低读数。报告显示,欧元区生产萎缩创下今年迄今最大幅度;新订单下降幅度创去年12月以来最大;投入成本自5月以来首次下降;另外,不包括此前受大流行影响的月份,裁员是2012年10月以来最显著的一次。

此外,欧元区9月CPI年率初值降至2021年4月以来的最低水平,报1.8%,市场预期和前值分别为1.9%和2.2%。这是该数据自2021年4月以来首次低于2%(欧洲央行的目标水平)。其核心CPI亦同比从2.8%放缓至2.7%(创2022年1月以来最低增速),环比则从0.3%放缓至0.1%。报告显示,能源价格下跌幅度进一步扩大,录得-6%(此前-3%);服务业通胀从4.1%略放缓至4%;食品、酒精和烟草价格略有上涨,即2.4%(此前2.3%)。上月,欧洲央行宣布降息25个基点,为今年第二次下调利率,并且下调今年经济增长预期至0.8%(此前0.9%),因为“未来几个季度内需的贡献将减弱”。目前,市场定价欧洲央行将在10月的会议上按兵不动的可能性约为70%。

美盘交易时段,美国8月JOLTs职位空缺回升至804万人,超出市场预期767.0万人和前值767.3万人。7月,该数据一度跌至3.5年以来的最低水平。因此,随着最新读数的回升,这可能表明第三季度劳动力需求降温仍具有一定的韧性。另外,美国9月ISM制造业PMI保持不变在47.2,市场预期为47.5。子数据显示,产出指数上涨至49.8(此前44.8),而新订单指数亦小幅增长至46.1(此前44.6);其它录得下滑的指标包括物价支付指数(48.3,此前54.0)、就业指数(43.9,此前46.0)以及库存指数(43.9,此前50.3)。最后,9月标普全球制造业PMI终值从47.0略改善至47.3。美元指数在数据公布后继续反弹,收于100.90。

主要品种走势分析:

美元指数

日线图显示美元指数反弹上行,当前收于前高100.70。从MACD来看,快慢线拐向上行,白色动能柱温和放量。指数走势基本和动能柱的变化一致。

欧元兑美元

日线图显示欧元兑美元强势下挫,当前收于前低1.11。从MACD来看,快慢线拐向下行,红色动能柱温和放量。汇价走势基本和动能柱的变化一致。

英镑兑美元

日线图显示英镑兑美元震荡走弱,当前承压于1.34关键阻力。从MACD来看,快慢线形成死叉,白色动能柱收缩殆尽。汇价走势基本和动能柱的变化一致。

美元兑日元

日线图显示美元兑日元波幅有限,当前承压于146.50阻力。从MACD来看,快慢线向上运行,白色动能柱则温和收缩。汇价走势基本和动能柱的变化一致。

澳元兑美元

日线图显示澳元兑美元高位回调,当前承压于0.69关键阻力。从MACD来看,快慢线呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

纽元兑美元

日线图显示纽元兑美元遭遇空头抛售,当前回测0.6270支撑。从MACD来看,快慢线呈拐向,白色动能柱温和收缩。汇价走势基本和动能柱的变化一致。

美元兑加元

日线图显示美元兑加元回调下挫,当前测试1.35关键支撑。从MACD来看,快慢线略拐向下行,红色动能柱则温和收缩。汇价走势和动能柱的变化呈分歧。

美元兑瑞郎

日线图显示美元兑瑞郎保持区间震荡,当前仍承压于0.8560阻力。从MACD来看,快慢线向上运行,白色动能柱持续收缩。汇价走势和动能柱的变化呈分歧。

黄金

日线图显示金价恢复反弹,当前测试2660阻力。从MACD来看,快慢线逐渐收窄,白色动能柱温和收缩。金价走势和动能柱的变化呈分歧。

假日市场休市:中国国庆节

沪深及北交所、国内期货交易所休市;中国香港交易所南、北向交易关闭。

日内重点事件:

1.美联储理事鲍曼发表讲话。

北京时间23:00,美联储理事鲍曼将发表讲话。鲍曼是唯一一名在美联储9月会议上投下反对票的理事。她认为通胀上行风险犹存,且劳动力市场未出现显著的疲软,因此她的立场更倾向谨慎,仅支持央行降息25个基点。

2.欧佩克与非欧佩克产油国部长级监督委员会举行会议。

欧佩克将与非欧佩克产油国部长级监督委员会举行会议,具体时间待定。欧佩克于上周的报告中指出,随着印度、非洲与中东地区的经济增长将带动需求,加上转向清洁能源的速度没有预期的那么快,该组织上调了对全球中长期石油需求的预测。该组织预计,至2045年,全球石油需求将达到1.189亿桶/日,较去年预期高出约290万桶/日。

日内经济数据:

时间 (GMT+8) 关键数据

17:00 欧元区8月失业率

20:15 美国9月ADP就业人数(万人)

22:30 美国至9月27日当周EIA原油库存(万桶)

美国至9月27日当周EIA俄克拉荷马州库欣原油库存(万桶)

美国至9月27日当周EIA战略石油储备库存(万桶)

Larince Zhang

市场分析师

风险免责声明:本网站的内容仅作为一般性的营销交流用途,仅供参考并不构成独立的投资研究。本网站的任何内容均不包含或不应被视为用于买卖任何金融工具的投资建议。本网站提供的信息均来自信誉良好的金融资源,内容中任何包含过去表现指标的信息均不能或可靠地指示未来的表现。所有用户应了解任何有关杠杆产品的投资都具有一定程度的不确定性。这种性质的投资都涉及高风险而所有用户应对此承担全部责任。我们不承担用户对于本网站提供的信息进行的任何投资所造成的任何损失。未经我们事先的书面许可,本网站的任何内容都不得私自转载或复制。

Нравится 0

Я тоже хочу высказать замечания.

Задать вопрос

0Комментарии

Пока нет комментариев, оставьте комментарий первым

Задать вопрос

Пока нет комментариев, оставьте комментарий первым