万腾Vatee 2026.02.20每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 景顺、卡米尼亚克等资管巨头逆势做空美债,认为市场押注美联储年内至少两次降息被高估:美国就业与AI投资支撑增长、会议纪要也显示对降息更谨慎甚至不排除加息,因此他们倾向认为降息次数更少、长端收益率可能回升(如10年期由约4.07%上看4.5%),并警惕中期选举前财政支出对债市的额外压力。2、 全球市场动态o 特朗普政府已于2月19日与印度尼西亚正式敲定互

一、 宏观基本面要闻

1、 美国政治与财政动态

o 景顺、卡米尼亚克等资管巨头逆势做空美债,认为市场押注美联储年内至少两次降息被高估:美国就业与AI投资支撑增长、会议纪要也显示对降息更谨慎甚至不排除加息,因此他们倾向认为降息次数更少、长端收益率可能回升(如10年期由约4.07%上看4.5%),并警惕中期选举前财政支出对债市的额外压力。

2、 全球市场动态

o 特朗普政府已于2月19日与印度尼西亚正式敲定互惠贸易协议,覆盖制造业、农业与数字经济等领域,特朗普与印尼总统普拉博沃·苏比延多签署文件推进落实;按白宫披露,印尼将取消对超过99%美国出口产品的关税壁垒,并配套约330亿美元商业合作,而美方则对印尼维持19%的互惠关税税率,但部分特定产品可适用零关税。

o 日本政府数据显示,1月全国核心CPI(剔除生鲜)同比从去年12月的2.4%放缓至2.0%,创两年来最慢增速,令通胀缓和、为日本央行下一步政策动作争取“喘息空间”;但市场仍紧盯下次加息时点,因日元偏弱可能推升进口成本,而首相高市早苗提出暂停食品饮料消费税两年的计划也可能通过先压低价格、后刺激需求的路径,令通胀前景更复杂。

o 现货黄金突破5000.00美元/盎司关口,最新报4999.66美元/盎司,日内涨0.07%;COMEX黄金期货主力最新报5017.70美元/盎司,日内涨0.41%。

3、 地缘与风险事件

o 以色列已成为伊美谈判中的最大不确定因素——以方不希望美伊达成协议,因而可能设法干扰谈判进程;尽管美伊2月17日在瑞士日内瓦举行的第二轮间接谈判后双方都称“有进展但仍存分歧”、并同意继续接触,但消息人士称以色列近几周始终持怀疑态度,内塔尼亚胡还强调若未来达成协议,除核问题外还应纳入伊朗弹道导弹及其支持的地区武装等议题。

o 俄总统新闻秘书佩斯科夫表示,俄美乌三方2月18日在瑞士日内瓦结束为期两天的会谈后,俄方已由代表团团长梅金斯基向普京汇报成果,但下一轮会谈的时间与地点目前仍无法确定;乌克兰总统泽连斯基则称希望在本月内举行下一轮会谈,俄方同时强调相关磋商处于非公开阶段,不会披露细节。

二、 行情回顾与分析

1、 黄金(XAUUSD)

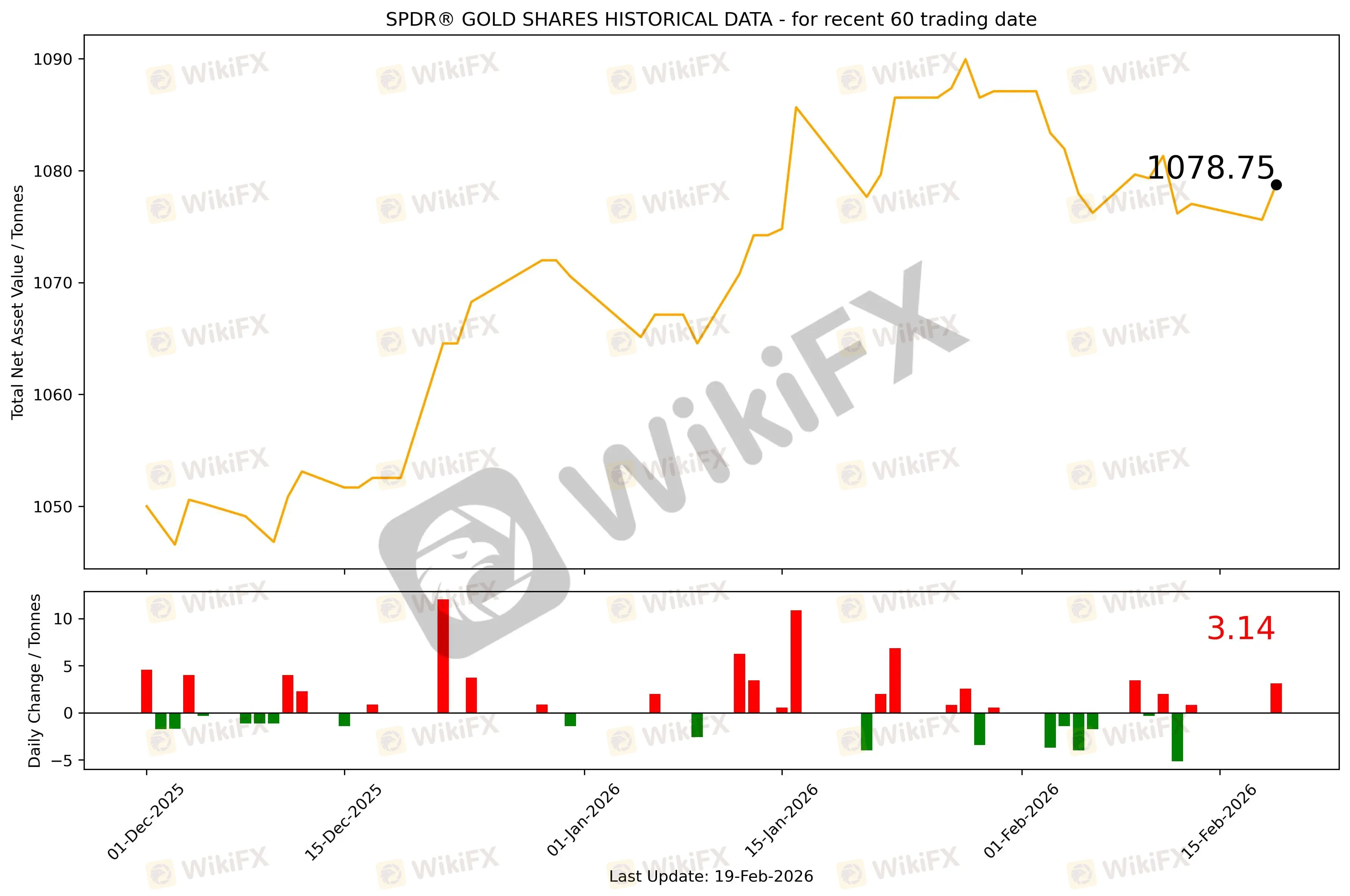

截至2026年2月19日,全球最大的黄金ETF SPDR Gold Trust持仓量为1078.75吨,较上一个交易日增加3.14吨。2026年2月19日现货黄金在4923-5022美元区间宽幅震荡,盘中最低向下触及4960.23美元/盎司,最高向上触及5022.28美元/盎司,最终收于5001.18美元/盎司,涨25.17美元或0.51%。

基本面消息,当前金价的支撑主要来自地缘风险溢价:美伊紧张局势延续,特朗普对伊朗核谈判设定10–15天期限、并伴随中东军事部署升温,市场担忧冲突外溢与能源供应扰动;与此同时,美国上周初请失业金降至20.6万、显示就业仍稳,美元指数延续走强而美债在避险买盘推动下收益率回落,宏观端呈现“地缘利多+数据偏强”的对冲格局,焦点转向即将公布的美国PCE等关键数据对美联储路径的再定价。

受此影响,黄金在5000美元关口附近维持高位震荡,盘中一度上探至约5022美元后回落,收盘仍接近5000附近(约4998一线),显示多头在避险逻辑下不愿轻易松手,但强美元与“高利率维持更久”的预期又限制了继续上冲的斜率;白银相对更强,刷新一周高位并录得更大涨幅,反映贵金属板块的风险偏好有所抬升,但内部仍存在分化(铂金、钯金偏弱)。

市场情绪方面,资金在“避险”与“重新评估降息空间”之间来回切换:一方面,地缘不确定性叠加美债收益率走低,强化了黄金的防御属性;另一方面,美元连涨与就业数据韧性让部分资金保持谨慎,倾向在重大数据(PCE、GDP、PMI)落地前控制仓位、等待方向选择。整体情绪更像是“高位盘整、事件驱动”的耐心博弈——既担心地缘突发上冲,也警惕数据偏强引发的快速回撤。

技术分析上,5000美元已成为最核心的心理与交易“中枢位”,价格围绕该关口反复拉锯意味着短线进入蓄势阶段:上方关注前高附近的5025/5050区域,若放量站稳可能打开新一段上行空间;下方则留意4970以及4920一带支撑,失守将触发更明显的获利回吐。整体结构仍保持在主要均线之上、动能指标偏多但接近高位区间,短期更大概率维持高位震荡,等待地缘与PCE数据中的任一“催化剂”打破平衡。

重点数据关注:美国12月核心PCE物价指数年率、美国12月个人支出月率、美国第四季度实际GDP年化季率初值、美国第四季度实际个人消费支出季率初值、美国第四季度核心PCE物价指数年化季率初值、美国12月核心PCE物价指数月率、美国2月标普全球制造业PMI初值、美国2月标普全球服务业PMI初值、美国2月密歇根大学消费者信心指数终值、美国2月一年期通胀率预期终值。

今日无重要事件关注。

当日目标区间:上方关注前高附近的5025/5050区域,若放量站稳可能打开新一段上行空间;下方则留意4970以及4920一带支撑,失守将触发更明显的获利回吐。

2、 原油(XTIUSD)

在美伊紧张局势明显升温、市场越来越担心美国可能对伊朗采取军事行动的背景下,原油风险溢价迅速抬升,国际油价周四大幅走强并刷新去年7月底以来高位:WTI盘中逼近67美元、收涨约2%–3%至66.4–66.7美元/桶附近,布伦特收于71.6美元/桶左右,同步录得六个月最高结算价。推动因素一方面来自特朗普对伊朗就核问题达成协议发出更强硬警告并暗示设定约10天期限、叠加美方在中东增派航母军舰与战机、伊朗与俄罗斯举行联合海军演习且此前曾短暂管控霍尔木兹海峡水域,引发对关键航道与供应中断的担忧;另一方面,美国EIA数据显示上周原油库存大幅减少约900万桶、汽油和馏分油库存也同步下降,同时沙特原油出口回落至去年9月以来低位,共同强化了“短期供给收紧+地缘冲突升级”的共振,带动油价连续上行,但后续仍高度依赖美伊局势是否继续恶化或出现外交缓和。

当日目标区间:继续逢低做多,带好止损。

3、 EURUSD

重点数据关注:德国1月PPI月率、英国1月公共部门净借款、英国1月季调后零售销售月率、法国2月制造业PMI初值、德国2月制造业PMI初值、欧元区2月制造业PMI初值。

当日内期待1.805。转折点在1.1745。

交易策略: 在 1.1745 之上,看涨,目标价位为 1.1790 ,然后为 1.1805。

备选策略: 在 1.1745 下,看空,目标价位定在 1.1730 ,然后为 1.1715。

技术点评: RSI技术指标上,呈现上升趋势。

4、 GBPUSD

重点数据关注:英国2月制造业PMI初值、英国2月服务业PMI初值。

当日内在1.3430之上,看涨,转折点在1.3430。

交易策略: 在 1.3430 之上,看涨,目标价位为 1.3490 ,然后为 1.3515。

备选策略: 在 1.3430 下,看空,目标价位定在 1.3410 ,然后为 1.3390。

技术点评: 1.3430附近形成了一个支撑的底部,将带来走势短期内的稳定。

5、 AUDUSD

今日无重点数据关注。

当日策略:PCE数据出来前逢高做空,带好止损。

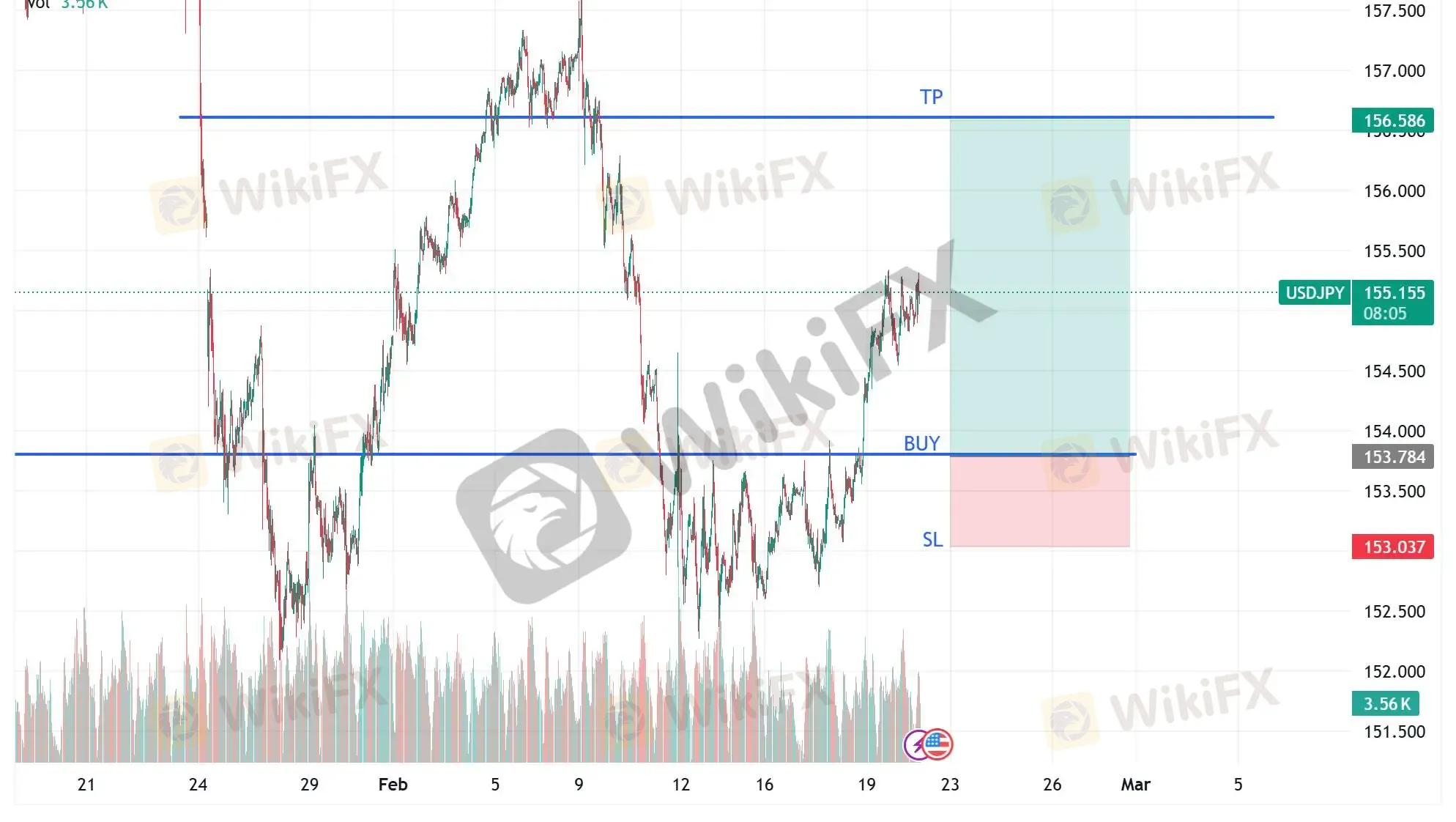

6、 USDJPY

日本1月通胀数据回落令日元短线承压:剔除生鲜的核心CPI同比从12月的2.4%降至2.0%(两年最低、符合预期),整体CPI降至1.5%并一度跌破2%目标区间,但更能反映潜在通胀的“核心中的核心”(剔除生鲜与能源)仍在2.6%偏高;本轮降温主要受公用事业补贴/燃油成本下调、基数效应以及食品涨幅放缓驱动。市场解读为日本央行加息的“数据说服力”下降、沟通压力上升,尽管央行大概率仍会在条件成熟时推进政策正常化;数据公布后日元走弱,USDJPY一度由154.98上冲至155.20附近。与此同时,日本2月制造业PMI初值升至52.8、景气偏强但消费与增长动能仍偏温和,使得市场对加息时点分歧加大(部分押注更靠后,如4月/7月)。

重点数据关注:日本1月核心CPI年率。

当日策略:继续逢低做多,带好止损。

三、 总结和展望

近期宏观交易主线仍围绕“降息定价是否过头”展开:景顺、卡米尼亚克等机构逆势做空美债,认为美国就业与AI投资带来的增长韧性、以及会议纪要释放的谨慎立场,都不支持市场对年内多次降息的共识,长端利率因此存在再上探的隐忧;与此同时,美国与印尼敲定互惠贸易协议、扩大美国商品准入并配套大额商业合作,在一定程度上缓和了部分外需不确定性。海外方面,日本1月核心通胀明显降温但“潜在通胀”仍偏高,使日本央行在“通胀回落”与“政策正常化”之间的沟通压力上升、日元短线偏弱。地缘层面,美伊谈判虽称有进展但以色列变量增大不确定性,俄美乌会谈后续安排仍不明朗,风险溢价更多体现在大宗商品上:黄金在5000美元附近高位反复拉锯,原油则在“冲突升级+库存去化”共振下维持强势。

展望后市,短期关键仍是数据与地缘两条线谁先“打破平衡”:若美国PCE、GDP与PMI等数据偏强,市场可能进一步下修降息空间、强化“高利率更久”,美元与利率端对黄金的压制会更明显,金价更可能以高位震荡消化波动;反之,若通胀回落或增长转弱与地缘风险同时升温,避险与实际利率下行预期叠加,黄金有望再度向上试探并完成有效突破。原油的上行更多依赖中东局势是否继续发酵及霍尔木兹海峡等关键航道的风险定价,若外交缓和或冲突未落地,涨幅也可能阶段性回吐。汇率上,USDJPY短线受日本通胀降温与加息时点分歧影响偏强运行,但中期仍要关注日本央行是否在薪资与服务通胀支撑下坚持推进正常化,从而带来波动加剧与方向切换的可能。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

天眼交易商

热点资讯

预测交易,正在成为传统外汇平台的新宠

蹭“MT5”名气玩套路 这个平台的两个美国“牌照”均可查,但备案不等于牌照!

10万美元天价域名背后的连环骗局 借“鸽子费”榨干投资者,USDT Ventures被官方警示后“借尸还魂”

汇率计算