2025-11-06 18:56

业内Strategi Hedging untuk Trader Forex

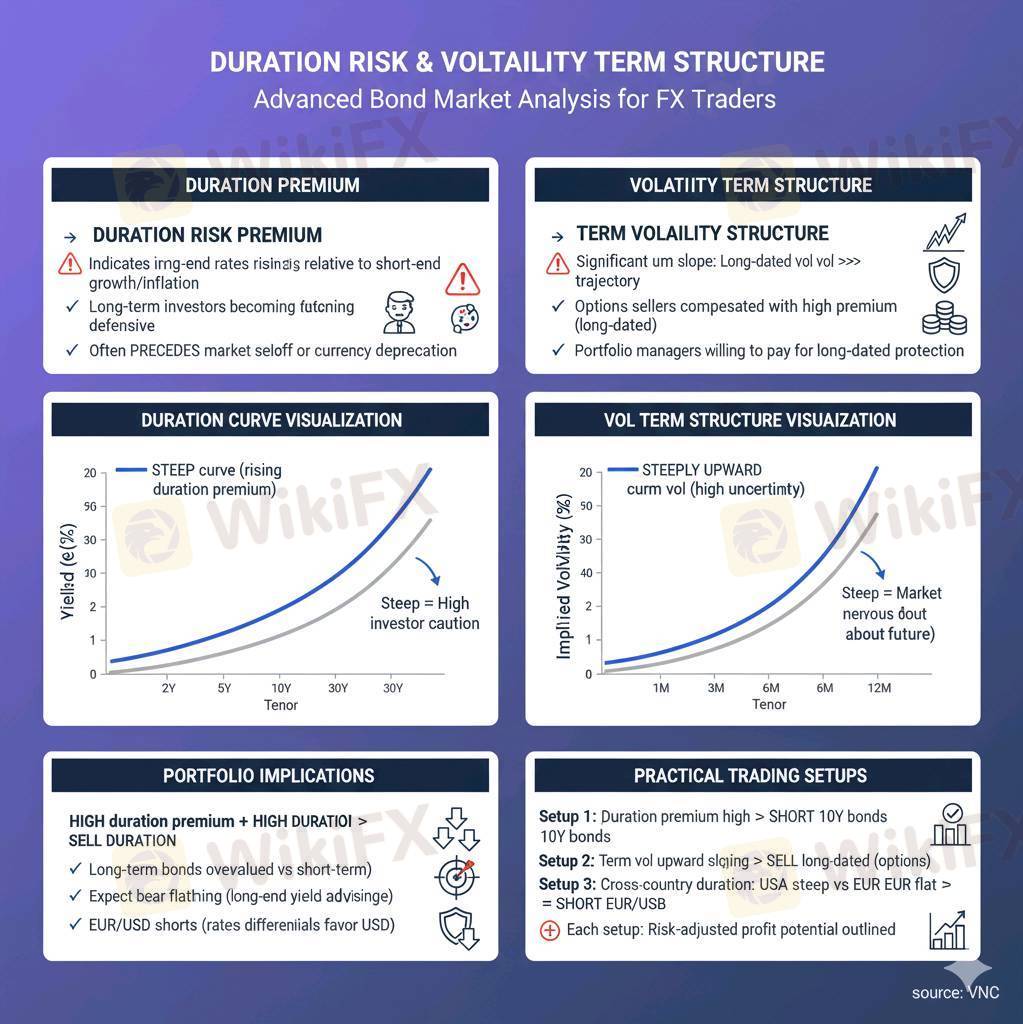

Dalam dunia keuangan global, perubahan suku bunga adalah salah satu faktor paling berpengaruh terhadap pergerakan mata uang. Untuk memahami hubungan ini, trader perlu mengenal konsep duration yaitu ukuran seberapa sensitif harga obligasi terhadap perubahan suku bunga. Semakin tinggi duration, semakin besar dampak kenaikan suku bunga terhadap harga obligasi, dan sering kali berdampak juga pada pelemahan mata uang negara tersebut.

Ketika suku bunga diprediksi naik, portofolio dengan high duration menjadi lebih rentan. Investor besar biasanya melakukan hedging untuk melindungi nilai portofolionya, misalnya dengan menggunakan kontrak interest rate futures atau swaps. Aktivitas lindung nilai inilah yang sering memicu pergerakan jangka pendek di pasar valuta asing peluang yang bisa dimanfaatkan trader yang cermat.

Instrumen seperti interest rate swaps memungkinkan investor menukar aliran pembayaran berbunga tetap dengan yang mengambang. Sementara itu, cross-currency basis swaps digunakan untuk mengelola perbedaan biaya pendanaan antar mata uang. Ketika spread dalam swap ini melebar, itu bisa menjadi tanda adanya perubahan besar dalam arus modal lintas negara.

Pasar swaption (opsi atas interest rate swaps) juga memberikan sinyal penting. Jika volatilitas di pasar swaption meningkat, artinya ada ketidakpastian tinggi terhadap arah suku bunga di masa depan. Biasanya, situasi seperti ini juga diikuti peningkatan volatilitas di pasar forex peluang bagus bagi trader yang memahami hubungan antar pasar ini.

Selain itu, prinsip interest rate parity menjelaskan bahwa selisih suku bunga antarnegara seharusnya seimbang dengan perbedaan nilai tukar yang diharapkan. Ketika terjadi penyimpangan dari keseimbangan ini, terbuka peluang arbitrase bagi trader yang mampu membaca perbedaan harga di pasar forward dan futures.

Trader juga perlu memahami fenomena forward rate bias, yaitu kecenderungan pasar untuk melebihkan ekspektasi depresiasi mata uang berimbal hasil tinggi. Bias ini sering membuka ruang bagi strategi carry trade jangka panjang yang konsisten menguntungkan.

Selain itu, konsep convexity pada pasar obligasi menambah lapisan kompleksitas. Portofolio dengan negative convexity bisa kehilangan nilai lebih cepat saat volatilitas meningkat, memicu permintaan lindung nilai tambahan yang bisa memengaruhi arus modal dan pergerakan nilai tukar.

Akhirnya, hubungan antara pasar obligasi dan forex tidak selalu stabil. Kadang korelasinya berubah arah misalnya, kenaikan suku bunga yang biasanya memperkuat mata uang justru menyebabkan depresiasi karena sentimen risiko. Trader yang mampu mengenali perubahan rezim seperti ini bisa menyesuaikan strategi lebih cepat dibanding pasar secara umum.

#2025CreatorContest #ContentCreation #BeginnersTechnicalGuidance #MarketHotTopicInterpretation #InvestorEducation#TradingSafety #TradingStrategies #ForexBasics

赞 0

VNC

Trader

热门讨论

业内

哎,现在明白不赌就是赢啊

行情分析

美元/加元技术面

技术指标

外汇技术分析之波浪理论

业内

[活動]論交易,贏取200元話費補貼

技术指标

EZ.Fury Kite是基于趋势指标MA进行判断

技术指标

指标派是什么?

集市分类

平台

展会

IB

招聘

EA

业内

行情

指标

Strategi Hedging untuk Trader Forex

印尼 | 2025-11-06 18:56

印尼 | 2025-11-06 18:56Dalam dunia keuangan global, perubahan suku bunga adalah salah satu faktor paling berpengaruh terhadap pergerakan mata uang. Untuk memahami hubungan ini, trader perlu mengenal konsep duration yaitu ukuran seberapa sensitif harga obligasi terhadap perubahan suku bunga. Semakin tinggi duration, semakin besar dampak kenaikan suku bunga terhadap harga obligasi, dan sering kali berdampak juga pada pelemahan mata uang negara tersebut.

Ketika suku bunga diprediksi naik, portofolio dengan high duration menjadi lebih rentan. Investor besar biasanya melakukan hedging untuk melindungi nilai portofolionya, misalnya dengan menggunakan kontrak interest rate futures atau swaps. Aktivitas lindung nilai inilah yang sering memicu pergerakan jangka pendek di pasar valuta asing peluang yang bisa dimanfaatkan trader yang cermat.

Instrumen seperti interest rate swaps memungkinkan investor menukar aliran pembayaran berbunga tetap dengan yang mengambang. Sementara itu, cross-currency basis swaps digunakan untuk mengelola perbedaan biaya pendanaan antar mata uang. Ketika spread dalam swap ini melebar, itu bisa menjadi tanda adanya perubahan besar dalam arus modal lintas negara.

Pasar swaption (opsi atas interest rate swaps) juga memberikan sinyal penting. Jika volatilitas di pasar swaption meningkat, artinya ada ketidakpastian tinggi terhadap arah suku bunga di masa depan. Biasanya, situasi seperti ini juga diikuti peningkatan volatilitas di pasar forex peluang bagus bagi trader yang memahami hubungan antar pasar ini.

Selain itu, prinsip interest rate parity menjelaskan bahwa selisih suku bunga antarnegara seharusnya seimbang dengan perbedaan nilai tukar yang diharapkan. Ketika terjadi penyimpangan dari keseimbangan ini, terbuka peluang arbitrase bagi trader yang mampu membaca perbedaan harga di pasar forward dan futures.

Trader juga perlu memahami fenomena forward rate bias, yaitu kecenderungan pasar untuk melebihkan ekspektasi depresiasi mata uang berimbal hasil tinggi. Bias ini sering membuka ruang bagi strategi carry trade jangka panjang yang konsisten menguntungkan.

Selain itu, konsep convexity pada pasar obligasi menambah lapisan kompleksitas. Portofolio dengan negative convexity bisa kehilangan nilai lebih cepat saat volatilitas meningkat, memicu permintaan lindung nilai tambahan yang bisa memengaruhi arus modal dan pergerakan nilai tukar.

Akhirnya, hubungan antara pasar obligasi dan forex tidak selalu stabil. Kadang korelasinya berubah arah misalnya, kenaikan suku bunga yang biasanya memperkuat mata uang justru menyebabkan depresiasi karena sentimen risiko. Trader yang mampu mengenali perubahan rezim seperti ini bisa menyesuaikan strategi lebih cepat dibanding pasar secara umum.

#2025CreatorContest #ContentCreation #BeginnersTechnicalGuidance #MarketHotTopicInterpretation #InvestorEducation#TradingSafety #TradingStrategies #ForexBasics

赞 0

我也要评论

提问

0条评论

还没人评论,赶紧抢占沙发

提问

还没人评论,赶紧抢占沙发