通胀开始抬头,距离失控仅剩几个月时间了?

摘要:通货膨胀势头渐起

通胀已经成为越来越多人担心的一个问题,周一晚间,新债王冈拉克表示,美国5、6月份的CPI将达到3%,如果这种情况发生的话,通胀将真正改变游戏规则。

Seekingalpha分析师Jason Tillberg在周末的一篇文章中也提出了同样的观点,他认为,在接下来的几个月,通胀很可能会飙升至3%。

两个因素或导致通胀飙升

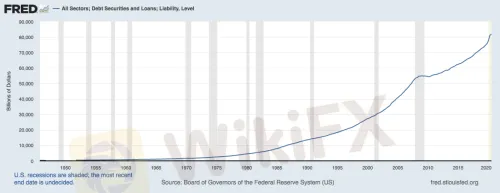

Jason Tillberg指出,在美国债务大幅攀升的情况下,通胀其实早该上升。2020年,债务总额大幅增加(如下图所示),去年二、三季度同比增速超过9%,然而,通货膨胀却仍然非常温和。

他认为主要有两个方面的因素使美国在2020年大部分时间保持了低通胀。一方面,大多数商品和服务的需求大幅下降。另一方面,大宗商品价格在同期下跌,美元在2020年春季和夏季同比走强。

他还指出,今年美国通胀是否能起来,也取决于两个因素,一是美元是否还会继续疲软;另一方则是大宗商品价格是否还会继续上涨。

Jason Tillberg回顾了过去几十年的通胀表现,他发现,通胀的起伏跟美元和生产投入成本(原材料价格)息息相关。

蓝线代表人均债务增长,而红线是通胀率

如上图所示,上世纪70年代是高通胀的十年,美元走软加上油价飙升,导致投入成本上升,但生产率几乎没有提高。在那十年里,美国的货币债务增长率和通货膨胀率都很高。

到了20世纪80年代前5年,美元汇率飙升,油价暴跌,再加上较低的税收降低了生产成本,从而促进了美国经济的蓬勃发展。而到了上世纪80年代后5年,随着美元走软,货币增长下降,通货膨胀率上升。

在20世纪90年代,技术生产率的巨大提高和持续有利的全球化趋势,导致美国进口的商品价格便宜得多,美元也在走强。总体而言,在20世纪80和90年代,美国的债务增长率很高,通货膨胀率很低,这是改善生活水平非常有利的条件。

2000年以后,随着中国加入世贸组织,这为廉价的服装,电子产品和汽车零件进口打开了闸门。美元在之后的十年中走弱,但廉价进口商品的通货紧缩将抵消美元走软的通货膨胀力。

在21世纪第一个十年末期,大宗商品价格飙升,通货膨胀加剧。但房地产信贷危机使债务增长中断,抑制了货币通胀。

2010年之后,美元仍然疲软,大宗商品价格居高不下,导致高通胀和低债务增长。到2014年,美元开始走强,大宗商品价格下跌,从而导致通货膨胀率降低,债务也再次增长。

Jason Tillberg指出,如今,美元正在走软,大宗商品价格回升,从历史经验来看,这正好满足了通胀抬升的两个最关键因素。他认为,从2021年春季开始,美国将面临来自大宗商品价格逐渐上涨带来的通胀压力,美元走弱也将加剧通胀压力。

大宗商品价格近期虽然有所回调,但资金仍看好这类资产。上周全球主要交易所的原材料未平仓头寸估计大增570亿美元,至1万亿美元,约为一年来的最高水平。今年以来,大宗商品吸引资金流入约220亿美元,而去年同期为600亿美元。能源、农产品和基本金属涨幅居前。

高盛在周一也表示,由于石油市场紧俏,它预计布伦特原油价格今年夏天将达到65美元/桶。

大摩:距离通胀失控仅剩几个月的时间

华尔街大投行摩根士丹利也认为通胀很快就将失控。大摩全球经济主管Chetan Ahya预期,全球经济将开始呈现V型复苏,衰退时期投放的流动性将改变通胀的动态表现。去年,市场普遍低估了经济增长的反弹,高估了疫情对通胀的抑制作用。而在今年,市场却低估了经济增长和通胀的上升空间。

Chetan Ahya还表示,由于评估得出的5年/5年期通胀互换利率和5年期盈亏平衡通胀分别达到2年来的最高水平,距离通胀失控可能仅剩几个月时间。他还从五个方面解释为何通胀即将失控:

首先,Chetan Ahya认为,私营部门的风险偏好在受到打击后已经回升,新冠疫情是一种外源性冲击。政策制定者不受道德风险担忧的束缚,毫不犹豫地承保家庭和企业收入损失,救助力度达到前所未有的程度。

虽然失业使美国家庭损失了3300亿美元的工资收入,但他们已经获得了总计1万亿美元的财政支持,随着第二轮财政刺激计划的实施,这一数字还将上升。大约1.4万亿美元的过剩储蓄将为被压抑的需求提供复苏动力,从而在经济体完全重新开放后推动经济的大幅反弹。

大摩预测2021年美国的GDP增长率为5.9%,比预期高出整整2个百分点。随着民主党控制参议院,出台进一步财政刺激措施的希望有所增加,该投行预计美国政府近期将追加1万亿美元用于新冠肺炎援助,2021年晚些时候将出台进一步的医疗/基础设施支出计划,这意味着美国经济复苏前景更强劲。

其次,大摩认为,失业造成的损失夸大了经济损失,就像大摩对增长的预期一样,其对失业率的预测比普遍看法更为乐观。就目前情况来看,美国约78%的失业发生在那些对疫情比较敏感行业,一旦经济全面恢复开放,这些行业将迅速反弹。

此外,2020年2月至4月68%的失业人口来自低收入阶层,尽管需要针对低收入家庭的额外政策支持,但人们不应夸大其对总体增长的影响。

第三,政策制定者正试图让经济过热,目的是恢复到疫情前的失业率。然而,加速的经济结构调整将意味着失业工人需要时间进行再培训才能重新上岗。随着这一过程的展开,劳动力市场可能会比整体失业率所暗示的更早趋紧。尽管2008年经济衰退后也出现了这种情况,但当时的复苏更为缓慢,这给了企业和劳动力市场充足的时间进行调整。

第四,美国政府正在推动政策进一步向低收入阶层转移,以减轻工资份额下降和收入不平等加剧的影响。经济衰退对低收入家庭的影响,加剧了先前存在的不平等问题,加大了决策者采取行动的动力。

最后,美联储承诺其2%年平均通胀目标。但共识认为,设定2%年平均通胀目标是一回事,实际情况又是另一回事。在之前的周期中,美联储早在通胀率持续高于2%之前就收紧了货币政策,而这一次不太可能出现这种情况。

大摩的首席美国经济学家Ellen Zentner预测,2021年底,美国核心个人消费价格指数(PCE)的年通胀率将为2%,从2022年起将持续超过2%。近期内,美国的通胀前景面临的风险是新冠病毒的再次爆发,这可能会限制经济活动和通胀压力。

Zentner表示,在短期之内,投资者们还会看到两个额外的风险:

首先,通胀可能不像人们预期的那么温和。如果通货膨胀势头表明它有可能突破2.5%,人们可能会看到对美联储政策的预期出现剧烈波动,随之而来的是金融市场的波动。

其次,如果供给面比人们想象的更灵活,这可能有助于抑制通胀,但也有加剧资产泡沫的风险。在这种情况下,金融稳定将超过对价格稳定的担忧。

大摩的担忧并不是空穴来风,如今已有迹象显示,通胀开始抬头。作为年度通胀预期的市场指标,美国10年期盈亏平衡通胀率本周自2018年以来首次攀升至2.10%以上。在油价飙升的情况下,它可能还会更高。该指标的突破可能会促使交易员提前押注美联储加息,这方面的迹象已经在欧洲美元期货中显现。

相关阅读

PRCBroker:全球:抑制通货膨胀的“最后1英里”难题

全球范围内停止加息的观点正在扩散

PRCBroker:关注欧美经济

现状指数仍然处于低水平,但在经济周期图上可以看到复苏的迹象

PRCBroker:日本股市:NT倍率的下降是否会持续

NT倍率在当前时点下降至13.6倍,处于自2020年4月以来的最低水平

FXTM富拓:读懂央行 | 通胀直上云霄!鲍威尔们心急火燎…到底会“摧毁”啥?

然而各种货币政策手段并非绝对的“药到病除”,正如西方经济体当前大幅加息的情况下,通胀依旧一路高涨;相反多年来日本央行采取超常规宽松货币政策,注入的大量货币也没有催生持续稳定的通胀。

天眼交易商

热点资讯

新手外汇交易者常见误区

今日外汇:美元回落,黄金创下新高,市场等待美国数据

英镑/美元持稳于1.2500以下;较弱的美元起到顺风作用

美元/加元在1.4300以上盘整;上行潜力似乎有限

美联储坚持鹰派言论,根据FXS美联储情绪指数

美国1月ADP私营部门就业人数增加18.3万,预期为15万

纽元/美元价格预测:在0.5700附近创下新的每周高点

白银价格预测:在美国ADP就业数据向好后,白银/美元放弃涨幅

金价因避险情绪刷新历史新高

由于数据喜忧参半,美元承压影响市场情绪

汇率计算