深度 | 制造通胀:日央行如何逃逸“流动性陷阱”?

摘要:深度 | 制造通胀:日央行如何逃逸“流动性陷阱”?

上世纪90年代末以来,日本经济陷入“通缩二十年”,日央行因此成了前沿货币政策的“实验室”。“制造通胀”逐渐成为日央行货币政策的优先事项。

一、日央行70年:政策框架的演变及经济解释

在日本经济发展的不同阶段,主次矛盾各有不同,金融市场与货币政策框架也会随之而变:

1955-1970年,经济高速发展与金融抑制并存,货币金融政策最典型的特征是强监管,具体表现为:资本管制+固定汇率+数量目标+利率管制。日本央行采用的是数量型货币政策框架:中介目标是银行信贷或货币供给增速等数量型指标,窗口指导则是主要的操作方式。

1971-1990年,经济增速放缓和金融自由化。本阶段,日本经济和金融的方方面面均表现出典型的“转轨”特征,第一阶段强监管的4个特征均持续弱化。日央行政策框架渐进从数量型转向价格型(但仍以数量为主)。无抵押隔夜拆借利率于1985年设立,90年代成为操作目标。

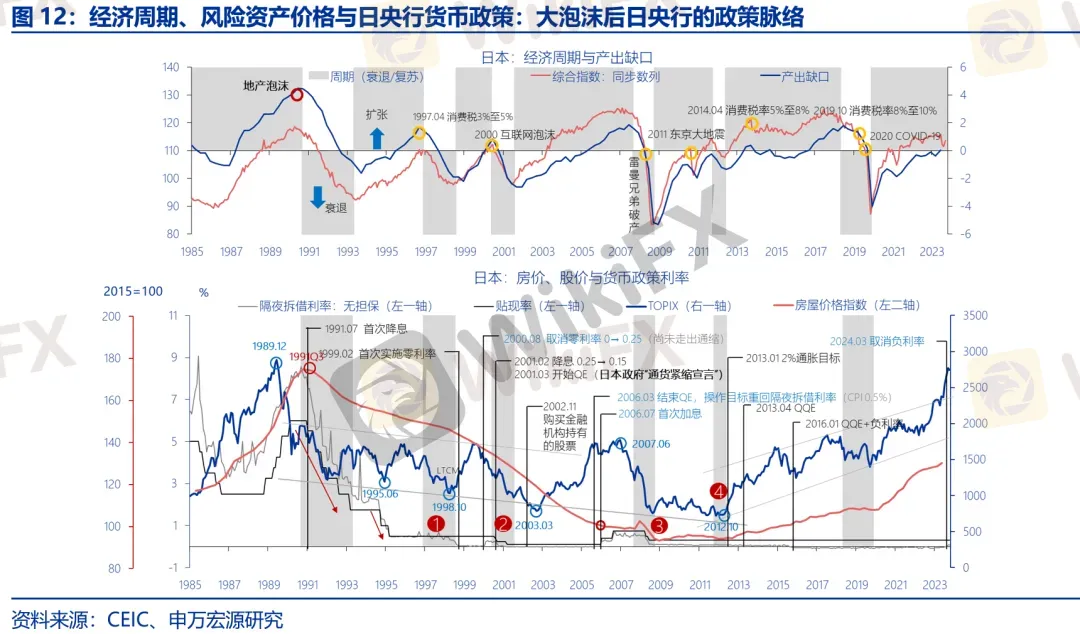

后地产泡沫时代,日本经济逐步滑向长期通缩陷阱,日央行非常规货币政策实验进入“无人区”。1999年2月,政策利率降至零,经历一次短暂、失败的加息后,日央行于2001年3月开启量化宽松政策(QEP)。2013-2023年黑田行长任期内,日央行进行了一系列非常规政策实验。

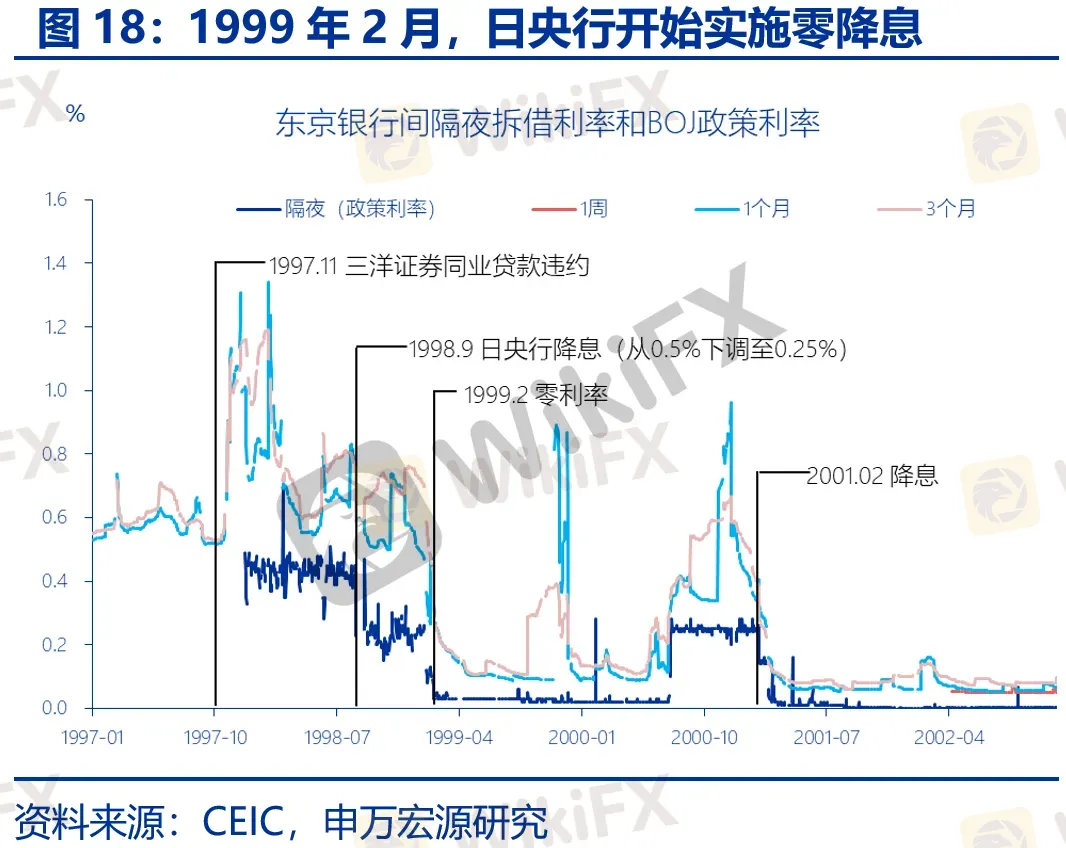

二、重回数量框架:从量化宽松到全面货币宽松

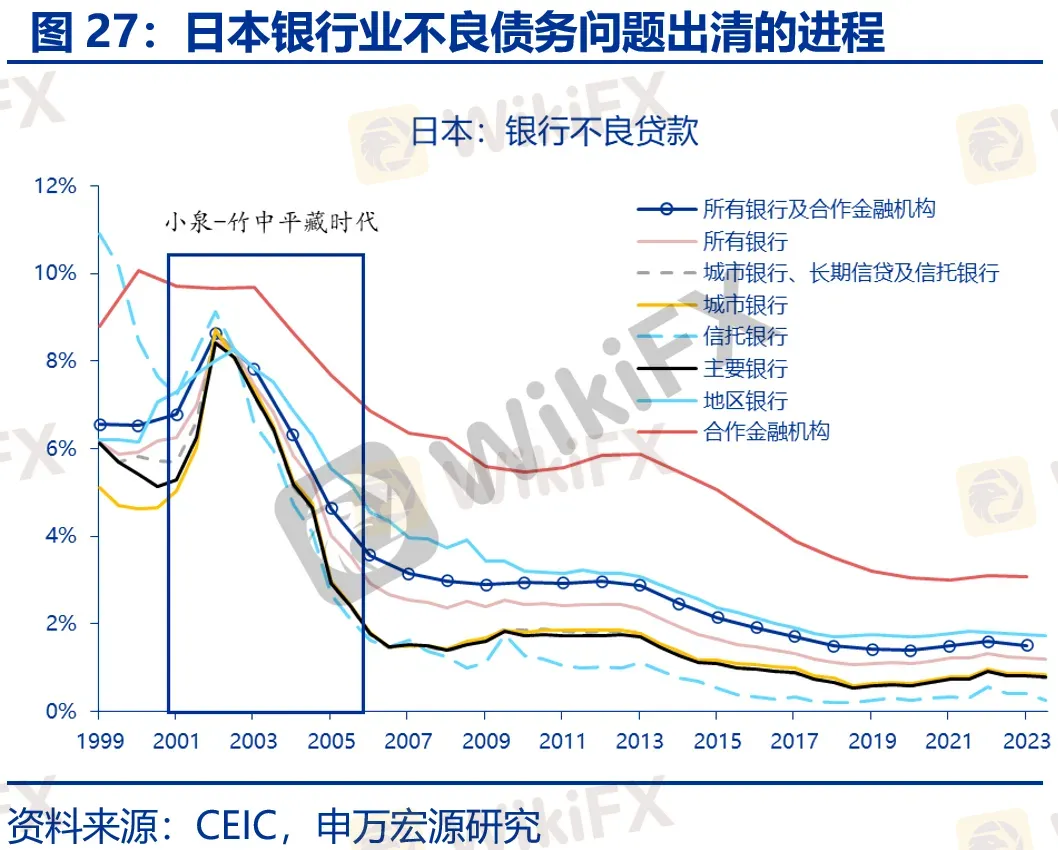

1997年亚洲金融危机导致外需骤降,也揭开了日本不良债务和银行危机的序幕。日央于1999年2月决定实施零利率,并通过“时间轴政策”强化零利率承诺,以引导长端利率下行。8月,日央行退出零利率,而此时正处于科网泡沫破裂的前夜,事后证明这是一次错误的“正常化”。

2000年底,日本经济再陷衰退,通缩趋于顽固。2001年3月,日央行决定实施零利率和量化宽松政策(QEP):1)操作目标转为准备金;2)承诺在核心CPI同比回升并稳定在0%以上之前,持续实施QEP;3)增加活期存款余额的方式包括对金融机构贷款和购买中长期国债。

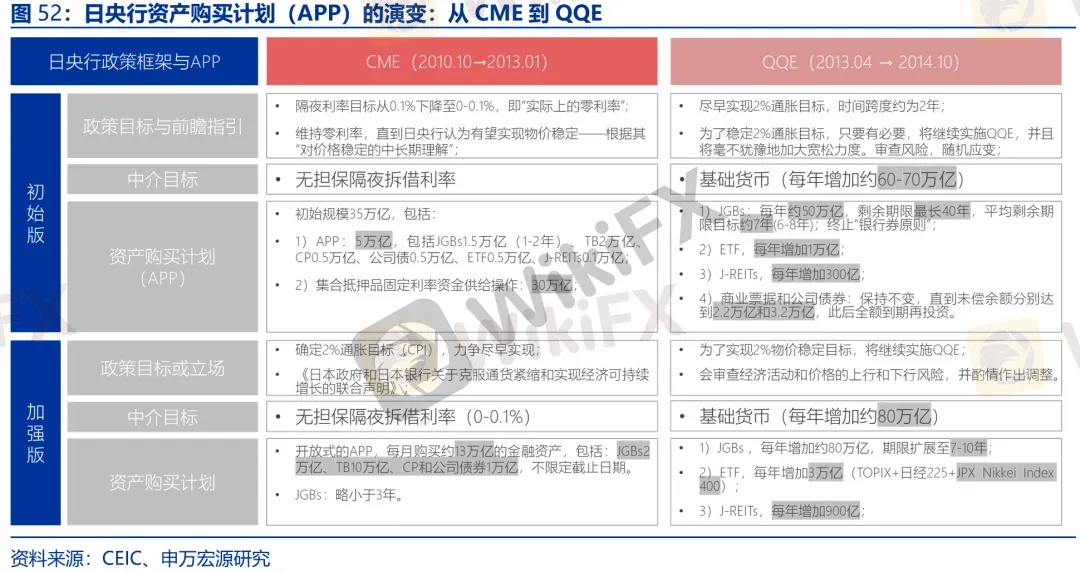

2008年9月“雷曼冲击”后,日央行迅速启动危机应对模式:1)降息;2)资金供应操作;3)质化宽松,增加商业票据、企业债券为专项资金供应操作的抵押品;考虑到外部低利率环境的长期性和外汇干预的不可持续性,2010年10月,日央行引入了全面货币宽松(CME)。

三、量化质化宽松:数量、质量于利率“组合拳”

黑田时代的日央行货币政策可分为三个阶段:第一阶段始于2013年3月,日央行开始实施并不断强化QQE。QQE有如下三个要点:1)中介目标由隔夜利率转向基础货币;2)主要通过购买长期国债来增加基础货币;3)强调长期通胀预期的重要性,

第二阶段始于2016年1月,日央行引入了QQE+负利率政策。在原油价格下行、外需收缩和金融条件收紧等多重逆风扰动下,日央行首次实施负利率政策,突破了利率的“零下限约束”。

第三阶段始于2016年9月,日央行开始实施QQE+YCC。新框架下,日央行虽然保留了购买国债和基础货币扩张的数量指引,但并非硬约束。收益率曲线实质上取代了基础货币而成为货币政策的操作目标。在此期间,日央行不断扩张10y美债利率波动的区间,以缓和扩表压力。

风险提示

地缘政治冲突升级;美国经济放缓超预期;日元超预期继续升值。

报告正文

一、日央行70年:政策框架的演变及经济解释

(一)1955-1970:数量型框架与金融抑制性体制

(二)1971-1990:金融自由化及向利率框架“转轨”

(三)1991-2023:非常规政策实验,将宽松进行到底

二、重回数量框架:从量化宽松到全面宽松

(一)1997年银行危机与日央行零利率的“首次实验”

(二)科网泡沫破裂与日央行量化宽松政策的“首次实验”

同时,委员会发布了对于“中长期价格稳定的理解”:“0-2%大体上符合每个理事会成员对中长期价格稳定的理解,大多数委员会成员的中值都在1%左右。此阶段,日央行改革”通胀目标制“的方向是拉长判断物价稳定的时间维度,并将金融稳定因素考虑在内。为此,日央行引入了”两个支柱,作为判断经济和物价的新框架:第一,未来1-2年经济和物价预期的基准情形;第二,基于更长期的视角,从物价稳定下经济可持续发展的角度出发,排查货币政策操作中应重视的风险。

(三)2008年全球金融危机与日央行全面货币宽松政策

三、量化质化宽松:数量、质量与利率“组合拳”

(一)第一阶段:QQE,数量宽松与质量宽松并举

(二)第二阶段:QQE+负利率,数量、质量、利率并举

(三)第三阶段:QQE+YCC,强化利率目标和前瞻指引

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。5月以来,美国经济数据全面不达预期,劳动力市场加速放缓,居民部分还本付息压力趋势性上行,消费放缓趋势仍在继续。

3、日元超预期继续升值。在衰退交易和美联储降息背景下,日元大幅升值。若日元继续大幅升值,将阻碍日本内需的修复和日央行正常化进程。

天眼交易商

热点资讯

行业洞察 | AI搅局外汇市场:是行业固疾的解药,还是问题放大镜?

高危预警|Pocket Option已被刑事调查,赌大小、押涨跌、猜事件…警惕打着外汇幌子的二元金融赌场

监管风险预警:这些经纪商监管信息变更,牌照被撤销或套牌、无证经营

汇率计算