交易的困難並不在於制定計畫,而在於貫徹計畫

摘要:從事交易要想獲得成功,除了具備對行情的研判能力、資金管理和風險控制能力以外,更為重要的是自我控制能力。

從事交易要想獲得成功,除了具備對行情的研判能力、資金管理和風險控制能力以外,更為重要的是自我控制能力。

「沒有規矩不成方圓」,要有效實施自我控制能力,就需要在交易前有明確的交易計畫。有效的計畫能幫助你實現成功的目標。如果沒有計劃,目標的實現就是天方夜談。

對於外匯交易者來說,也許困難並不在於交易計畫的制定上,而在於計畫的貫徹實施上。很多交易者在臨盤交易的時候,就會把事前制定好的計畫拋到九霄雲外,讓恐懼和貪婪去主宰交易,焉能取勝?

其實冷靜的想想,如果我們在交易中將計畫的實施轉化為一種習慣,那有多好啊。對於系統交易者來說,系統訊號就構成了你的交易計畫,因為它是一套規則,能使你始終保持冷靜客觀的態度去對待和進行交易。

但為什麼只有5%的贏家才能真正去實施自己的交易計畫呢?因為只有這少得可憐的人將交易計畫變成了自己的交易習慣,所以他們勝出了,成為市場上少有的能夠持續穩定賺錢的人。

將交易計畫轉化為交易習慣,是成功實施自我控制的有效手段。將你的交易行為由被動執行變成主動執行,是習慣形成的過程。對於習慣的形成過程是一個批評與自我批評不斷深入的過程,需要在交易的實踐過程中不斷去強化。

交易要長期取得成功必須具備以下條件:

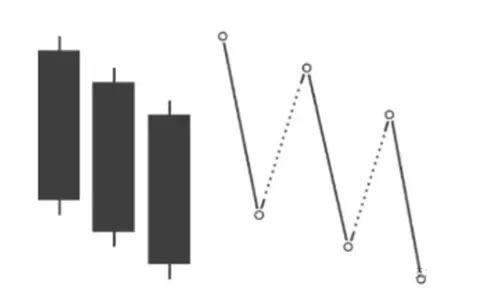

1. 能夠認清市場的結構。

2. 能夠認清交易者自身結構(貪婪恐懼)。

3. 能夠將市場結構與自身結構無縫連結(做到「知行合一」)。

假如你吃了兩碗飯沒飽,第三碗後就飽了,你是否會認為:「若一開始就吃那第三碗不是更好嗎?前面那兩碗是否有充饑的功能?」這些問題拿去問小孩,小孩也會發笑。

在交易時,交易者一定要按照系統訊號去進行交易。如果連續遭受挫折,也不應對系統的有效性產生任何懷疑,並且應堅定不移的執行新的交易訊號。

例如當你按照系統訊號進行交易而連續兩次做錯,這時系統產生了第三次交易訊號,由於你已經根據系統進行交易而連續錯了兩次,你開始對系統產生懷疑,因此沒有去執行第三次交易訊號,此時卻產生了一輪轟轟烈烈的行情,由於你對系統的懷疑,使你錯失了行情。

任何系統都不是絕對完美的,交易系統不是神,沒有失敗交易的交易系統是不可信的,沒有任何噪音的交易系統是不可信的,因此前兩次錯誤交易看成是捕捉第三次大行情訊號的成本和代價,你就不難理解了。在盤整時期出現虧損是無可厚非的,但錯過行情卻是不可原諒的致命錯誤!

成功的交易者就是那個連續失敗後,還對後續訊號充滿信心,並果斷執行從不錯過大行情的交易者。不要相信直覺,要相信現實,一旦交易虧損,不管是市場出了問題,還是系統出了問題,始終需要你停損。

要養成盈時就守,輸到停損位置就即走的良好習慣,拋棄一切無緣無故欲望,做一個堅定的系統交易者(要麼不做,做則堅守,而不是在做的過程中選擇性執行)。人最難做的是始終如一,而最易做的是變幻無常。做個一成不變的人是一件了不起的大事。

在進行交易前,務必先用外匯天眼搜尋券商評價,初步判斷是否為黑平台

想投資美股、外匯、期貨卻又怕被騙?最齊全的證券商資訊都在這

入金前,務必先使用金融市場反詐騙網站外匯天眼,保障你的交易安全

相關閱讀

如何用布林通道做外匯交易?

外匯為全球最大的金融市場,吸引無數人參與其中,並且尋求各種指標的協助。布林通道指標給出的是指數或匯價波動的上軌和下軌的區間,同時透過一條中線來配合對趨勢進行判斷。那麼,如何運用布林線進行外匯買賣?可參考以下幾點。

交易中的K線形態及多空邏輯

在技術分析中,我們通常區分單根 K 線形態和多根 K 線形態。顧名思義,單根 K 線分析僅分析一根 K 線的特定特徵,以解讀當前的市場情緒。而多根 K 線分析則分析最多連續三根 K 線。下文將闡述最重要的形態及其解讀方法。其目標是摒棄範本思維,從而能夠準確預測每種情況。

如何形成自己的交易策略?

系統交易策略的形成,通常可以經由以下兩種截然不同的方式:從上到下、從下到上。

怎樣才算是成功的交易?關鍵是遵守系統和規則

客觀上你介入的市場任何可能都會發生,此刻的交易與你上一次看到的交易技術形態看似相同,但實際上並不相同。因為保證這個相同的前提是所有交易人、交易資金都完全一樣。但實際上並不可能,所以,每一筆交易都有其個性,都是不可代替的。

天眼交易商

熱點資訊

《對話評委:天眼獎幕後》 | Dynamic Works 聯合創辦人兼董事總經理 George Georgiou

Aximtrade匯勝監管遭撤銷、展業場所造假、網站全部失效,證實為爆雷詐騙平台

XTRADE多國牌照失效、遭控無法出金,負面評價不斷疑似詐騙

經歷與認知不同,對交易的理解也不同

如何用布林通道做外匯交易?

【WikiEXPO全球專家訪談】Sheikh Muhammad Noman:海灣合作委員會投資未來展望

交易的困難並不在於制定計畫,而在於貫徹計畫

匯率計算